消費者金融は年収で借入限度額が決まる?嘘がバレたらどうなる?基礎知識を解説

消費者金融で「いくらまで借りられるか」は、年収と深い関係があります。年収が高いほど借りられる金額は多くなるのが一般的ですが、だからといって嘘の申告をしてはいけません。

消費者金融をはじめて利用する人にとって借入限度額と年収の関係は特に重要なので、当記事では法律も交えてその関係と、嘘の申告をしてはいけない理由について解説します。

目次

消費者金融に借入を申込める人の条件は?

消費者金融には申込条件があります。プロミスの場合、申込条件は以下の2つです。

- ・年齢は18歳から74歳(高校生は除く)

- ・安定した収入がある

原則、この2つを満たしている方であれば申込が可能で、審査に通過すればお借入ができます。

借入限度額は年収の3分の1まで!

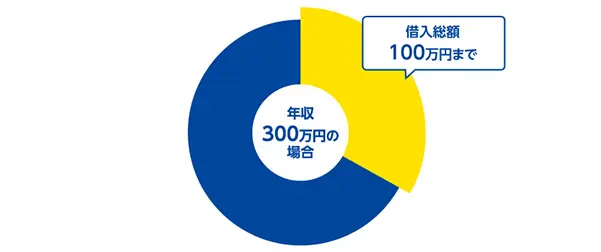

借入限度額には、法律の上限があります。「年収の3分の1まで」という上限で、これを総量規制と言います。例えば年収が300万円であれば総量規制による上限は100万円、といったイメージです。

その他の主な年収に対する、総量規制による借入金額の上限は以下のとおりです。

| 年収 | 借入上限額 |

|---|---|

| 120万円 | 40万円 |

| 240万円 | 80万円 |

| 360万円 | 120万円 |

消費者金融からの借入は総量規制の対象

先ほど解説したように、消費者金融は貸金業法という法律に基づいて融資をしています。先ほど解説した総量規制は、この貸金業法に規定されています。

もし、消費者金融を名乗る金融機関が年収の3分の1を超える融資をしていたり、持ちかけていたりしたら、それは違法な金融機関の可能性が高いので要注意です。

総量規制については、こちらの記事もご覧ください。 プロミス等のカードローンで総量規制以上を借りれる?年収の3分の1を超える借入と規制対象について

クレジットカードのキャッシング枠も規制対象

クレジットカードにはキャッシング枠が付いている場合があります。実はこのクレジットカードのキャッシング枠も総量規制の対象で、消費者金融とクレジットカードのキャッシングを合計した借入金額が年収の3分の1を超えるとNGです。

なぜなら、クレジットカード会社も消費者金融と同じく貸金業法が適用される「貸金業者」だからです。

クレジットカードのキャッシング枠については、こちらの記事もご覧ください。 クレジットカードのキャッシング枠とは?利用するメリットや注意点を徹底解説

総量規制による上限金額=借入限度額ではない

総量規制は、あくまでも法律による「借入金額の上限」のことです。実際の借入限度額は金融機関の審査によって決まるので、総量規制の上限金額と借入限度額が同じになるわけではありません。

消費者金融の契約時に嘘の年収を申告するのはやめよう!

総量規制の仕組を知ると、年収は高いほうが法的な上限金額が多くなることが分かります。「それなら、実際の年収よりも高い年収で申告したほうがいいんのでは?」と考えるかもしれません。

しかしそれはとてもリスクが高く、バレる可能性も高いのでやめておきましょう。

自分から言わなければバレないと思うかもしれませんが、バレる理由は意外とたくさんあります。

- ・勤務先に関する情報からだいたいの年収を推定できる

- ・借入希望額が50万円を超えると収入証明書類が必要になる

この他にも嘘がバレる理由はありますし、高い確率でバレてしまうので注意しましょう。

なお、年収を「盛る」などの虚偽申告がバレると審査に通らない可能性が高くなります。年収は「盛らず」、正直に申告しましょう。

収入証明書類とは?種類や取得方法、必要になるケース、提出方法を解説

総量規制には除外貸付けと例外貸付けがある

総量規制があると借入できる金額が年収の3分の1を超えることはありません。しかし、それはすべての借入に当てはまるわけではなく、例外もあります。総量規制の対象外になっている貸付には、「除外貸付」と「例外貸付」の2つがあります。

この2つは総量規制の影響を受けませんが、どんな貸付なのか解説します。

除外貸付に該当する契約

除外貸付には、主に以下のようなものがあります。

- ・住宅ローン

- ・マイカーローン

- ・高額療養費の貸付

- ・不動産担保の貸付

これらはいずれも年収の3分の1を超える金額であっても借入可能です。

例外貸付に該当する契約

例外貸付には多くの種類がありますが、おおむね共通しているのは「顧客の利益につながる貸付」であること。以下のような貸付が該当します。

- ・金利が低くなる借換

- ・おまとめローン

- ・配偶者との合計で年収の3分の1以下となる貸付

- ・個人事業者向けの貸付(事業計画などによって返済能力を超えない場合)

除外貸付と例外貸付については、こちらの記事もご覧ください。 総量規制の対象外の借入とは?カードローン等が上限に達しても借りられるか解説

クレジットカードでのショッピングは「割賦販売法」が適用される

先ほど、クレジットカードのキャッシング枠は総量規制の対象だと解説しました。これともう1つ、クレジットカードには買物の代金支払に使うためのショッピング枠もあります。

このショッピング枠は、割賦販売法という法律が適用されるので貸金業法の総量規制との関係はなく、別物として取扱われます。

そのため、クレジットカードが使える場合はクレジットカードで支払うことで、手元のお金をできるだけ使わずに済みます。それでも現金が必要という場合には、キャッシング枠の利用を検討しましょう。

クレジットカードのショッピング枠とキャッシング枠については、こちらの記事もご覧ください。 クレジットカードのキャッシング枠とショッピング枠の違いを解説!関係性や総利用枠について

消費者金融からお金を借りすぎる心配はない?

消費者金融は手軽にお金を借りられる便利さがある一方で、「ついついお金を借りすぎて、大変なことになってしまうのでは・・・」という不安もありますよね。

金融機関による審査は法律によって義務づけられたものですが、それは利用者が借りすぎによって多重債務などになってしまなわいようにするためです。こうした法律の整備によって、消費者金融はより安全に利用できるようになっています。

利息制限法では法定上限金利も設定されている

消費者金融には借入の総額だけでなく、金利の上限も法律で定められています。利息制限法という法律で借入金額に応じた法的な上限金利が定められているので、金融機関がこれを超えた金利を設定することはありません。

正規の金融機関はこのルールを守っています。これを超えるような金利を提示している金融機関は違法な金融機関の可能性が高いので、利用しないように注意しましょう。

消費者金融の金利については、こちらの記事もご覧ください。 プロミスなどの消費者金融の金利の相場は?金利表の計算方法や利息・年利との違いをわかりやすく解説

借入前に返済シミュレーションをしよう

「返済できなくなったらどうしよう」という気持ちは、はじめて消費者金融を利用する前にありがちな不安です。無計画に借りすぎてしまうとそのリスクが高くなるので、借入をする前に月々の返済額や最終的な返済総額などを把握しておくといいでしょう。

事前のシミュレーションで返済計画に無理がありそうだと思えば借入をやめる、もしくは借入金額を減らして無理なく返済できるようにするといった判断ができるので安心です。

プロミスには、ご返済シミュレーションがあります。ぜひ利用してみてください。

ご返済シミュレーション(お借入返済)

シミュレーションを活用して自分に合った借入金額を把握しよう

消費者金融の審査は利用者が返済困難になってしまわないようするためのものでもありますが、利用者側も計画的な利用と返済を心がけることが重要です。借入には所定の金利にもとづく利息も発生するので、それを含めて返済することを計画することで、無理なく返済していけるでしょう。

まずは、「いくら借りたらいくら返済することになるのか」「返済期間はどれくらいになるのか」といったシミュレーションをして、返済のイメージをつかんでみてはいかがでしょうか。