プロミスなどの消費者金融の金利の相場は?金利表の計算方法や利息・年利との違いをわかりやすく解説

お金を借りる時に気になるのは、「最終的にいくら返さなくてはいけないか」ではないでしょうか。「返済額がどのぐらいになるのか、詳細がわからないので借入を迷っている」という方も多いかもしれません。

この記事では、金利・利息といった言葉の意味や、消費者金融でお金を借りた場合に実際にかかる利息の計算方法の他、できるだけ利息を抑える方法について解説します。

目次

【この記事でわかること】

・消費者金融を利用する際の金利の相場

・利息や年利の違い、利息の計算方法

・利息をできるだけ抑える方法

消費者金融の金利の相場

消費者金融で借入をした場合、金利の相場は何%なのでしょうか。一般的な金利の相場と、利用限度額や借入額に応じて変動する金利について解説します。

利用限度額や借入額にともなって金利は変動する

利息制限法による規定では、借入金額によって上限金利が異なります。借入金額別の上限金利は以下のとおりです。

| 借入金額 | 利息制限法での上限金利 |

|---|---|

| 10万円未満 | 20% |

| 10万円~100万円未満 | 18% |

| 100万円以上 | 15% |

こうした法律による規定に加えて、利用限度額や借入額によって金利は変動する仕組になっています。

例えばプロミスの実質年率(金利)は、借入利率2.5%~18.0%(実質年率)です。他社の金利も同じように法律に従って設定されているので、はじめて借入をする場合はおおむね18%が相場と考えていいでしょう。「2.5%から」というように金利に開きがあるのは、借入額や申込者の状況などによって条件が異なるからです。

返済実績によって金利は変動する

きちんと返済を続けていると、消費者金融業者はその利用者を「返済能力がある人」「延滞のリスクが低い人」と判断しやすくなります。金融機関の判断次第ではありますが、返済実績が優秀な方は金利が引下げられることもあります。

銀行のカードローン・クレジットカードとの比較

消費者金融の他にお金を借りるサービスとして、銀行のカードローンやクレジットカードに付帯しているキャッシングなどがあります。これらのサービスと消費者金融には、金利面でどのような違いがあるのでしょうか。

| キャッシングサービスの種類 | 上限金利の相場 | 下限金利の相場 |

|---|---|---|

| 消費者金融カードローン | 15%~18% (借入金額による) |

3% |

| 銀行カードローン | 14%~15% | 2%~4%程度 |

| クレジットカードのキャッシング | 18% | 12%~15%程度 |

銀行カードローンの金利相場は、3.0~15.0%、クレジットカードのキャッシングは18.0%が目安です。これらに対して消費者金融の金利相場は、5.0~18.0%です。

ただし、消費者金融のなかには一定期間利息が0円になるサービスを提供している会社があり、プロミスの場合は初回お借入の翌日から30日間は無利息になります。

消費者金融特有といえる無利息サービスを、上手に活用すると、利息の負担を抑えるのに役立ちます。

消費者金融の金利はどうやって決まる?

消費者金融の金利の上限は法律で定められているので、消費者金融の金利が法定金利を超えることはありません。また、金利は利用限度額や借入額に応じて変動します。

ここでは、この2つのポイントで金利が決まる背景について解説します。

貸付の金利上限は利息制限法と出資法で定められている

消費者金融の貸付金利は、利息制限法と出資法という2つの法律で定められています。出資法によって20%を超える金利には刑事罰が規定されているため、いかなる場合であっても金利が20%を超えることはありません。

20%以下の金利については、利息制限法によって金額ごとの上限金利が定められています。

多くのカードローン利用者の借入額は10万円〜100万円なので、その場合の上限金利は18%です。

なお、利息制限法の規制があるにも関わらず上限金利を超える貸付を行った場合、超過分は無効となります。

利用限度額や借入金額によって金利は変動する

利息制限法でも借入金額が多くなるほど上限金利が低くなる傾向がありますが、これと同様に消費者金融では利用限度額が大きい、もしくは借入額が多くなるほど金利は低くなる傾向があります。

消費者金融の金利と利息、年利の違い

借入には、「金利」「利息」「年利」といった用語が登場します。似たような言葉で混同しがちなので、ここでそれぞれの意味を整理しておきましょう。

金利

金利とは、利用者が借りたお金の賃借料として支払う金額の割合を指します。賃借料は何かを借りた時に支払う費用のことで、お金を借りた場合の貸借料は利息などが該当します。

利息

利息は、借りたお金の賃借料として、借り手が貸し手に支払う金額のことです。返済の際、借り手は「借入金額+利息」の合計金額を貸し手に支払うことになります。

年利

年利とは、1年単位で表した金利のことです。「年換算で借入金額に対して◯%」という形で表されます。例えば、年利15.0%であれば、金利が「借入金額に対して1年で15.0%」であることを意味します。

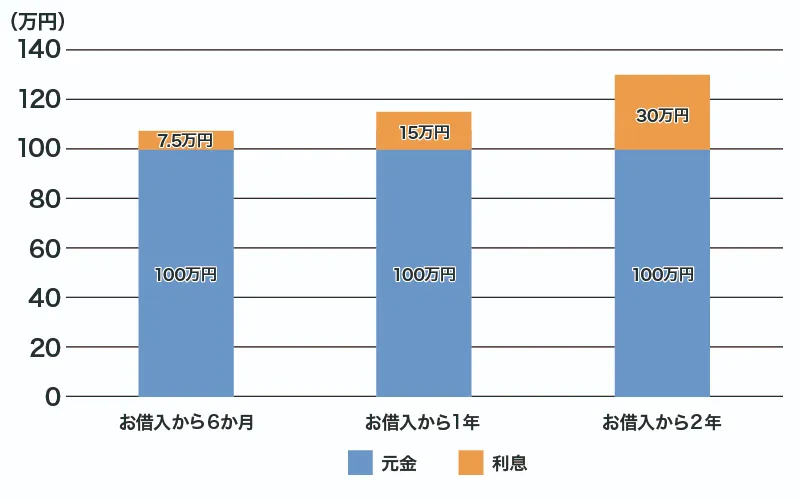

年利15.0%で100万円を借りて、単純に「6か月後」「1年後」「2年後」に一括で全額返済すると、借入金額と利息の金額は下の図のようになります。

金利を元にした利息の計算方法

実際に利息がいくらになるのかは、借入金額に金利を掛けて、返済までの日数で日割計算すれば求めることができます。計算式で表すと、以下のようになります。

<利息の計算式>

利息=借入金額×実質年率(金利)÷365日(うるう年の場合366日)×返済までの日数

※小数点以下は切り捨て

実質年率というのは、ローン商品に設定される金利に手数料などの諸経費を加算した実質的な金利のことです。ローン商品によっては、事務手数料や諸経費がかかるものもあります。それらの費用も加味した上で計算した、「実質上の金利」が実質年率です。

なお、消費者金融の個人向け融資の「カードローン」では、多くの場合は手数料や保証料は無料なので、実質年率と金利は同じであることが多いでしょう(ATM利用手数料は別途必要な場合があります)。

利息計算の具体例

カードローンの借入にかかる利息は、借入金額や適用金利、返済期間により異なります。ここでは、借入金額ごとの利息の金額を具体的に示しています。なお、プロミスのご返済シミュレーションで毎月一定金額を支払いながら、1~3年で完済となる場合とします。

借入金額が10万円の場合

借入金額が10万円の場合、返済期間別の返済総額は以下のとおりです。

| 返済期間 | 利息額 | 返済総額 |

|---|---|---|

| 1年 | 10,011円 | 110,011円 |

| 2年 | 19,808円 | 119,808円 |

| 3年 | 30,130円 | 130,130円 |

・借入金額10万円、金利18.0%、1年で返済する場合

毎月のご返済金額は9,167円、お支払する利息の累計は10,011円

・借入金額10万円、金利18.0%、2年で返済する場合

毎月のご返済金額は4,992円、お支払する利息の累計は19,808円

・借入金額10万円、金利18.0%、3年で返済する場合

毎月のご返済金額は3,615円、お支払する利息の累計は30,130円

借入金額が30万円の場合

次に、借入金額が30万円の場合も見てみましょう。

| 返済期間 | 利息額 | 返済総額 |

|---|---|---|

| 1年 | 30,044円 | 330,044円 |

| 2年 | 59,441円 | 359,441円 |

| 3年 | 90,431円 | 390,431円 |

・借入金額30万円、金利18.0%、1年で返済する場合

毎月のご返済金額は27,503円、お支払する利息の累計は30,044円

・借入金額30万円、金利18.0%、2年で返済する場合

毎月のご返済金額は14,977円、お支払する利息の累計は59,441円

・借入金額30万円、金利18.0%、3年で返済する場合

毎月のご返済金額は10,845円、お支払する利息の累計は90,431円

借入金額が50万円の場合

次は、借入金額が50万円の場合の返済総額計算例です。

| 返済期間 | 利息額 | 返済総額 |

|---|---|---|

| 1年 | 50,074円 | 550,074円 |

| 2年 | 99,079円 | 599,079円 |

| 3年 | 150,721円 | 650,721円 |

| 4年 | 204,973円 | 704,973円 |

| 5年 | 261,781円 | 761,781円 |

・借入金額50万円、金利18.0%、1年で返済する場合

毎月のご返済金額は45,839円、お支払する利息の累計は50,074円

・借入金額50万円、金利18.0%、2年で返済する場合

毎月のご返済金額は24,962円、お支払する利息の累計は99,079円

・借入金額50万円、金利18.0%、3年で返済する場合

毎月のご返済金額は18,076円、お支払する利息の累計は150,721円

・借入金額50万円、金利18.0%、4年で返済する場合

毎月のご返済金額は14,687円、お支払する利息の累計は204,973円

・借入金額50万円、金利18.0%、5年で返済する場合

毎月のご返済金額は12,696円、お支払する利息の累計は261,781円

プロミス等の借入時の利息・金利の計算方法と注意点、利息を抑える方法を解説

利息の返済計画を立てるにはシミュレーションが便利

上記の例は一括返済をした場合ですが、月々の分割払いで返済していくと計算が複雑になるので、消費者金融の公式サイトで提供されているシミュレーションツールを利用するのがおすすめです。

プロミスでも、以下のページでシミュレーションすることができます。 ご返済シミュレーション(お借入返済)

例えば、10万円を金利18.0%でお借入した場合のシミュレーションは以下のようになります。

例)

・お借入金額10万円、金利18.0%、毎月1万円ずつご返済した場合

ご返済期間は11か月、お支払する利息の累計は9,158円

・お借入金額10万円、金利18.0%、返済回数を12回(1年間)にした場合

毎月のご返済金額は9,167円、お支払する利息の累計は10,011円

このようにプロミスでは、「毎月のご返済金額を指定してご返済回数と返済計画を調べる」「ご返済回数を指定して毎月のご返済金額と返済計画を調べる」という、2通りのシミュレーションが可能です。

返済計画を考えずにお金を借りてしまうと、返済能力以上の借入をしてしまったり、利息の支払が思った以上に高額になってしまったりしがちです。借入の前に、必ず一度はご返済シミュレーションを利用して返済計画を立て、利息がどのくらいになるかを把握しておきましょう。

消費者金融の利息をできるだけ抑える方法

借入が必要であっても、利息の負担はできる限り抑えたいものです。利息を抑えるためにできることとして、以下の4つを意識することをおすすめします。

借入金額を必要最低限に抑える

10万円を金利18.0%で30日間借りた場合の利息は1,479円ですが、借入金額が20万円になれば利息の支払も倍になります。借入金額を大雑把に決めるのではなく、必要最低額にすることで、支払う利息も最小限に抑えることができます。

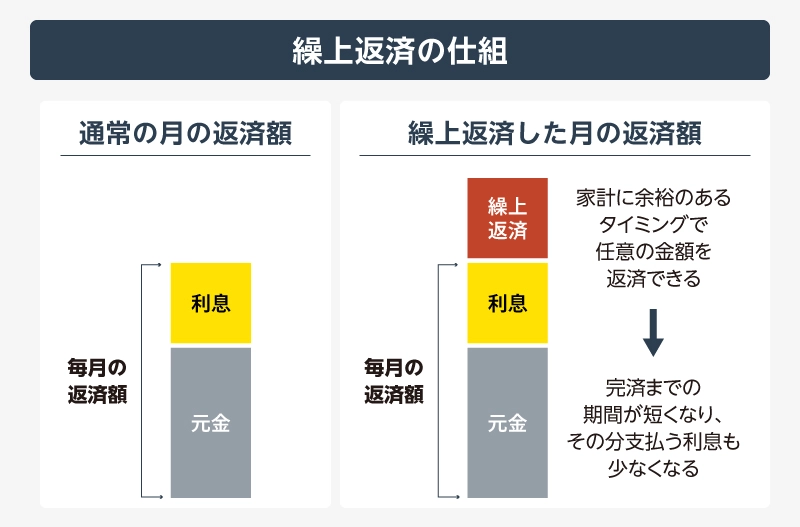

繰上返済を行う

返済までにかかる日数が長いほど多くの利息を支払うことになるので、返済期間をできる限り短くすることも重要です。

手持ちのお金に余裕がないと不安という方でも、繰上返済なら毎月の返済日に加えて、任意の金額を返済できます。ボーナス時などの家計に余裕があるタイミングで繰上返済すれば、完済までの期間が短くなり、その分支払う利息も少なくなります。

無利息サービスを利用する

消費者金融のなかには、「はじめて利用する方は、最初の30日間は利息なし」といった、無利息サービスを提供しているところがあります。無利息期間に完済できれば返済は借入金額のみで済み、無利息期間中に完済できなくても利息がかかる日数は減るので、支払う利息の額を抑えられます。

条件が合えば積極的に利用しましょう。

追加返済で借入残高を減らす

消費者金融の利息は、先ほど解説した計算式をもとに日割で計算されています。

利息 = 借入金額 × 実質年率(金利) ÷ 365日(うるう年の場合366日) × 返済までの日数

※小数点以下は切り捨て

この計算式を踏まえると、利息を抑えるには「借入金額を減らす」か、「返済までの日数を減らす」、もしくはその両方が有効だとわかります。

消費者金融は極度貸付といって利用限度額の範囲内であれば自由に利用できます。返済日に金額を追加して返済することも可能なので、家計に余裕がある時は積極的に返済して、できるだけ早く借入残高を減らしましょう。

借入額を増やす

前述のように、カードローンの上限金利は借入額に応じて規定されており、借入額が増えると適用金利が引下げられる可能性があります。

例えば、現在の借入額が50万円だとすると、法定での上限金利は18%です。これを100万円に増額すると、法定上限金利が15%になるため、適用できる金利の上限も18%から15%に引下げられます。

増額するには審査に通過する必要があるものの、申請自体はいつでも行うことができるので、一度検討してみてください。

なお、利用限度額が100万円以上でも、借入額が100万円に満たないと適用金利が下がらない可能性があるので注意してください。

おまとめローンや借換を利用して金利を下げる

おまとめローンとは、複数社からの借入を1社にまとめるローンのことです。返済日や金額を1つにまとめられるため管理がしやすくなることに加えて、利用限度額が上がることで金利が下がり、利息負担を軽減できる可能性があります。

ただし、基本的に追加借入はできないので、返済専用のローンとなる点には注意が必要です。

借入先に悩んでいる場合の選び方

消費者金融のカードローンと銀行カードローンで借入先を迷った場合は、お金が必要なタイミングや、希望する借入金額から判断しましょう。具体的には、以下の3つのケースから考えてみてください。

お金が今すぐ必要な場合

金融機関からお金を借りる時は必ず審査が必要ですが、消費者金融は「最短3分」など、多くが最短即日融資に対応しています。したがって、特に急ぎの用件で借入したい方におすすめです。

同じカードローンでも、銀行カードローンは反社チェックを目的とした警視庁のデータ照会が必須のため、審査に数日かかることも珍しくありません。また、手持ちのクレジットカードにキャッシング枠が設定されていれば審査は不要で借入できますが、キャッシング枠がない場合は審査に数日かかります。

金利を少なくしたい場合

利息の負担をできるだけ抑えたい場合は、金利が低めに設定されている銀行カードローンの利用がおすすめです。

消費者金融は即日融資に強みがありますが、銀行に比べて金利が高いため、長期での利用には向かないといえます。

多めの金額を借入したい場合

多めの金額を借りたい場合は、銀行カードローンがおすすめです。総量規制で借入金額を年収の3分の1までに制限される消費者金融よりも、利用限度額が大きくなる可能性があるためです。また、審査に数日かかるものの、金利が低めなのも銀行カードローンはメリットといえます。

ただし、総量規制の対象外である銀行カードローンでも、返済能力を超える融資を行うことはありません。

消費者金融の金利・利息についてよくあるご質問

消費者金融の金利や利息について、よくあるご質問とその答えをまとめました。返済計画に関わる重要な知識なので、疑問点はしっかりと解決しておいてください。

消費者金融の金利に下限はありますか

はい、あります。プロミスの下限金利は2.5%です。ただし、消費者金融各社はほぼ同水準の下限金利を設定していますが、下限金利が適用されるケースは稀です。はじめての利用で適用されることはほぼないと認識しておいたほうがいいでしょう。

利息を含めいつまでに返済すればいいですか

消費者金融では毎月決められた日を返済日として、その日までに返済をするのが基本的なルールです。プロミスでは5日・15日・25日・末日から返済日を選ぶことができます。

ただし、借入日と設定した返済日によって「同月」「翌月」「翌々月」と返済開始のタイミングに違いがあるので、詳しくはプロミスの公式サイトをご確認ください。

プロミスの返済期日についての詳細は、以下をご覧ください。 ご返済期日

急いでいるのですがその分金利は上がりますか

上限金利は法律で決められているため、急ぎであっても上限金利を超えることはありません。なお、プロミスにはお急ぎの方に向けて24時間365日いつでも受付可能、さらに最短3分でお借入できる即日融資のサービスがあります。

プロミスの即日融資については以下よりご覧ください。 ご融資をお急ぎのお客さまへ(即日融資)

消費者金融を利用する際は金利を確認して、返済計画を立てよう

消費者金融でお金を借りる際は、しっかり返済計画を立てることが重要です。まずは、消費者金融のWebサイトなどで金利を確認し、念のため最も高い金利が適用された場合を想定して、計画を立てましょう。

プロミスなら、Webサイトで簡単に月々の返済額や返済にかかる期間、返済総額のシミュレーションが可能です。

さらに、繰上返済や追加返済を利用して返済期間を短くすれば、利息負担を減らせます。

プロミスは最短3分で融資可能と、お借入までにかかる時間が短く、条件を満たした初回利用者の方は30日間無利息のサービスがあるなど多くのメリットがあります。ぜひご検討ください。