クレジットカードの利用限度額とは?確認方法や超えた場合の増額について

クレジットカードには利用限度額が設定されていますが、その仕組やどのような基準で決まるのかは、知らないという人もいるのではないでしょうか。

本記事では、クレジットカードの利用限度額の仕組や利用限度額を超えた場合の対処方法を紹介します。

目次

クレジットカードの利用限度額とは

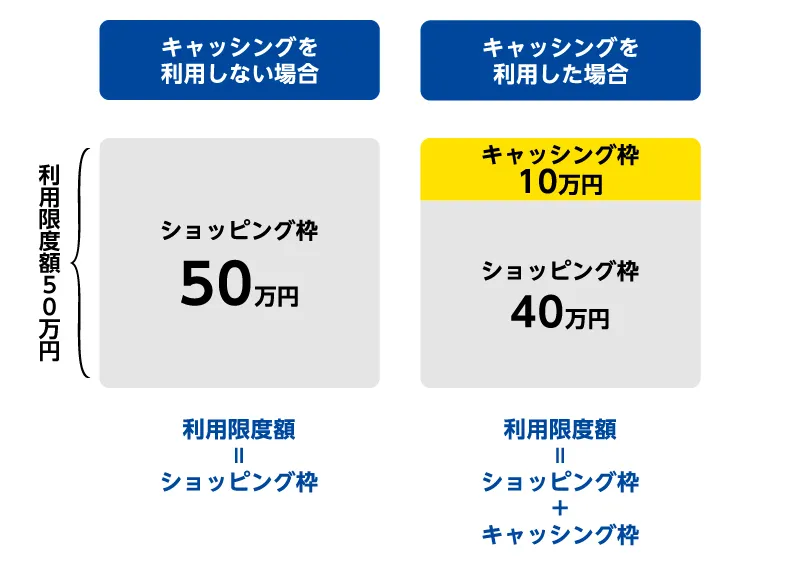

クレジットカードの利用限度額とは、クレジットカードを利用できる上限額のことです。クレジットカードには、ショッピング枠とキャッシング枠のふたつがありますが、これらを合計した額を利用限度額と呼んでいます。

例えば、クレジットカードの利用限度額が40万円の場合、40万円までなら買物や借入が可能です。クレジットカードに利用限度額が設定されている理由は、利用者が無理なく返済できるようにしなければ、過剰に利用できてしまうからです。

クレジットカードにはショッピング枠とキャッシング枠がある

クレジットカードにはショッピング枠とキャッシング枠があります。それぞれの枠の特徴について詳しく見ていきましょう。

ショッピング枠は立替払いの上限

ショッピング枠とは、買物に利用できる枠のことです。ショッピング枠は、店舗やインターネット通販などで購入した商品やサービスの買物代金をクレジットカード会社に立替えてもらう仕組のため、借金ではありません。

ショッピング枠には、一括払いに利用できる枠のほかに、分割払いやリボ払いなどに使える枠があります。分割払いやリボ払いはショッピング枠に含まれる枠のため、利用しすぎると一括払いに使える金額が減る点に注意が必要です。

キャッシング枠は現金を借りられる上限

キャッシング枠とは、現金を借りられる上限のことです。キャッシング枠の範囲内であれば、何度でも借入ができます。一般的にクレジットカードの利用限度額とは別にキャッシング枠とショッピング枠にも利用限度額が設定されています。

加えて、キャッシング枠の上限はショッピング枠よりも低く設定されていることが多いので注意が必要です。

クレジットカードのキャッシング枠とショッピング枠の関係性については、以下の記事をご覧ください。 クレジットカードのキャッシング枠とショッピング枠の違いを解説!関係性や総利用枠について

クレジットカードの利用限度額はどうやって決められる?

クレジットカードを発行すると設定される利用限度額がどのような基準で決められるのか興味がある人もいるでしょう。ここからは、利用限度額が決まる基準についてご紹介します。

収入や信用情報など複数の個人情報

クレジットカードの利用限度額は、カードごとに決定されます。そして、申込時に申請した年収や職業、信用情報といった個人情報を基に決められます。一般的に年収が高い人、毎月安定した収入を得ている人、社会的信用の高い職業に就いている人ほど、利用限度額が高く設定されやすいです。ただし、審査の可否や利用限度額の基準については、開示されていません。

割賦販売法における「支払可能見込額」

クレジットカードの審査をする際、ショッピング枠は支払可能見込額を決めなければならないと割賦販売法によって定められています。支払可能見込額とは、年収から年間請求予定額と生活維持費を引いた金額のことです。

生活維持費は、1年間の生活を維持する費用のことで、割賦販売法により世帯人数と持ち家や住宅ローンの有無によって決まります。そして、クレジットカードの利用限度額は、支払可能見込額よりも低い額でなければなりません。

総量規制

クレジットカードのキャッシング枠は貸金業法の総量規制に該当するため、利用限度額は年収の3分の1までと決められています。

年収600万円の人のキャッシング枠の上限は、200万円です。ただし、審査により貸金業法の上限よりも利用限度額が低く設定される可能性があります。

また、利用限度額が高くても過剰に借り過ぎると、返済の負担が大きくなる可能性があります。

総量規制の対象の借入については、以下の記事をご覧ください。

プロミス等のカードローンで総量規制以上を借りれる?年収の3分の1を超える借入と規制対象について

一般的な利用限度額は10万円〜300万円程度

クレジットカードの一般的な利用限度額は、一般カードで10万円〜100万円、ゴールドカードで100万円〜300万円程度といわれています。返済能力が高いとみなされた人は、ゴールドカードの審査に通りやすいため、利用限度額が高く設定されます。

ただし、利用限度額が必ずこの範囲に収まるわけではありません。利用実績を積み重ねることで利用限度額が上がる可能性があります。

クレジットカードの利用限度額の確認方法

クレジットカードの利用限度額は、毎月発行される紙のご利用明細書、パソコンおよびスマートフォンから会員サイトやアプリで確認できます。

自宅に届く紙のご利用明細書には、カード全体とキャッシング枠・ショッピング枠それぞれの利用限度額が記載されています。ただし、申込時にご利用明細書を送付しない設定にしていた場合は、自宅にご利用明細書が届かないので確認できません。

パソコンおよびスマートフォンから会員サイトやアプリを使う場合は、ログイン後に利用限度額の確認ができます。原則24時間365日利用限度額を確認可能です。

紙のご利用明細書とは異なり、利用するたびに利用限度額が更新されるので、できるだけ最新の情報を確認したい方におすすめの方法です。

プロミスでも会員サイトやアプリからご利用限度額の確認ができます。

利用限度額を超えた場合クレジットカードは一時的に利用停止になる

クレジットカードの利用限度額を超えて使用した場合、カードは一時的に利用停止になります。カードが停止すると、新たな買物やキャッシングができません。

利用停止になっても支払日に引落が完了すれば再度使えるようになります。また、引落日まで待てない場合は、繰上返済により利用限度額の回復が可能です。すぐにカードを使用したい場合は、会員ページやATMなどでの返済をご利用ください。

利用限度額を超えた場合の増額方法

利用限度額を超えた場合は、増額をご検討ください。ここからは、利用限度額を超えた場合の増額方法について解説します。

クレジットカードの会員ランクを上げる

クレジットカードの会員ランクを上げれば利用限度額が増額される可能性があります。その理由は、一般的にクレジットカードの会員ランクを上げると、利用限度額も高く設定されやすいからです。

ただし、会員ランクを上げるには審査に通る必要があります。また、一般的にゴールドカードやプラチナカードの審査基準は厳しく設定されており、カード会社から招待を受けないと作成できないカードもあります。

限度枠の増額を申込む

次に紹介する方法は、利用限度額の増額申込です。利用限度額の増額は、会員サービスや電話から申込が可能です。

また、結婚式を挙げる場合や旅行に行く場合など一般的に短期間のみ利用額が大きく増えそうなときは、一時的に限度枠の増額申込ができることが多いです。

ただし、利用限度額の増額には審査が必要です。加えて審査完了までに1週間前後の期間がかかる可能性があるので、余裕を持って申込むようにしましょう。

クレジットカードの利用限度額についてよくあるご質問

クレジットカードの利用限度額についてよくあるご質問に回答します。

クレジットカードの利用限度額が勝手に上がるのはなぜですか

クレジットカード会社では、定期的に利用者の利用状況や支払状況の審査を行っています。毎月滞りなく支払を続けた場合や入会時と同じ会社で勤めている場合は、返済能力が上がったと判断して利用限度額が自動的に上がる可能性があります。

クレジットカードの利用限度額が下がる理由はなんですか

クレジットカードの発行後に、他社借入が増えたりカードの利用残高が高い状況が続いたりすると、定期的な審査により利用限度額が下がる可能性があります。特に、支払の延滞がたびたび続いた場合は、カードの利用が停止されることがあるので注意が必要です。

利用限度額が回復するのはいつですか

クレジットカードの引落が完了して金融機関からカード会社へ支払情報が届くと利用限度額が回復します。一般的には引落日から3営業日以上かかる場合がほとんどです。また、カードが利用停止になった後に振込をした場合は、振込方法やカード会社によって回復するまでの期間が変わります。

カードローンの利用を検討するのもひとつの手段

クレジットカードを発行しても利用限度額が少ない場合は、カードローンを検討してみてはいかがでしょうか。カードローンは審査が最短即日で完了するため、急な出費が必要になった場合でもすぐに利用できます。

設定された利用限度額の範囲内であれば、繰り返し借入と返済が可能です。カードローンの利用方法や注意点については、以下の記事をご覧ください。 プロミス等のカードローンは完済時に解約すべき?解約のメリット・デメリットと解約方法

大きな買物の際は事前に利用限度額の確認を

利用限度額を超えた場合、カードが一時的に利用できなくなるため注意が必要です。買物や旅行などで大きな金額を利用したい場合は、事前に利用限度額の確認をしておくことをおすすめします。

クレジットカードの利用限度額を超えそうな場合は、カードの増額申請やカードローンの利用をご検討ください。