プロミス等のカードローンは完済時に解約すべき?解約のメリット・デメリットと解約方法

カードローンとは、消費者金融、銀行、クレジットカード会社などが提供している借入専用のサービスを指します。担保や保証人は不要で、利用限度額の範囲内ならいつでも借入ができます。ただし、キャッシングとの違いやデメリットなどについてわからない方もいるのではないでしょうか?

本記事では、カードローンのメリットやデメリット、どのような方におすすめかを解説します。

目次

カードローンとは?サービスの仕組

カードローンとは、消費者金融をはじめ、銀行やクレジットカード会社などが提供している借入専用のサービスで、基本的には担保や保証人などが不要な融資のことです。ギャンブル資金などでなければお金の使い道を利用者が自由に決められるため、急にまとまったお金が必要になった時に重宝します。法人向けのカードローンを提供しているカード会社や金融機関もありますが、多くは個人を対象にしたサービスです。

カードローンにも審査はありますし、申込額によっては収入証明書類を提出する手間があるものの、他の融資より比較的スムーズに借入できます。

カードローンとその他のローンとの違い

お金を借りられるサービスには、カードローンやキャッシングの他にも、「目的別ローン」があります。カードローンと目的別ローンの違いは、借入をする目的が決まっているかどうかの有無です。

カードローンは使い道の自由度が高いローンのことです。個人向けカードローンの場合、事業性の目的で使うことは制限されることが多いものの、その他の用途なら、審査に通過すれば利用限度額の範囲内でいつでも利用が可能です。

「目的別ローン」は、使い道が明確に決められているため、指定の目的以外で使うことはできません。目的別ローンには住宅ローンやマイカーローン、教育ローンなどがあり、利用するには見積書など、借入に必要な金額を示すための書類が必要です。借入したお金は、一般的に金融機関から住宅メーカーやディーラーなどの支払先に直接振り込まれるので、直接受取をすることはほとんどありません。基本的に1回しか借入ができず、必要な場合は新たに申込をして審査を受ける必要があります。

事業ローンなどは直接お金を受取ることが可能な場合もありますが、目的に沿っているかを確認するため、領収書の提示を求められることがあります。

目的別ローンは、目的以外の用途で使うことはできませんが、「金利を抑えられる」「借入可能額が大きい」ことが特徴です。例えば、住宅ローンの金利は年1.0~2.0%程度ですが、カードローンは年5.0~18.0%程度です。カードローンの利用上限額は10万~1,000万円ほどですが、住宅ローン商品の1つであるフラット35は、年収に応じて最大8,000万円。用途が明確な分、借入可能な金額も大きくなります。

カードローンのほうが金利は高めに設定されていますが、一定期間内に返済すれば、利息が0円になる「無利息期間」を用意している金融機関もあります。

クレジットカード付帯のキャッシングとの違い

カードローンとキャッシングは、どちらも現金を借りられるサービスですから、その違いがわからない方も多いかもしれません。キャッシングは現金を借りられるサービスの総称であり、実はカードローンもキャッシングに含まれます。

ただし、一般的に「キャッシング」という場合は、クレジットカード付帯サービスを指すことが多いです。ここでは、カードローンとクレジットカード付帯サービスのキャッシングの違いを説明します。

クレジットカードの付帯サービスのキャッシングは、ショッピング利用を前提としているため、カードローンと比べると、利用限度額は数十万円までなどと低い傾向があります。その点、カードローンは基本的にお金を借りることに特化したサービスのため、利用限度額は数十万円~数百万円などと高めの傾向です。

ただし、キャッシングの場合は、クレジットカードにキャッシングの機能がついていれば、すぐに借入ができることに対し、カードローンは申込、審査、契約、借入のステップが必要です。カードローンでも一度契約していれば、利用限度額の範囲内で何度も借入可能ですし、即日審査に対応している金融機関もありますが、ある程度の手間はかかるといえます。

カードローンを利用するメリット

カードローンを利用するメリットは、主に以下の5つです。

- ・使い道が自由

- ・利用時間、場所を問わない

- ・担保、保証人が不要

- ・審査通過後は限度額内で繰り返し使える

- ・最短即日で融資可能

それぞれのメリットについて詳しく見ていきましょう。

使い道が自由

一般的にカードローンは借入をした資金の使い道が自由です。個人向けカードローンについては事業性資金に使うことはできませんが、資金の使い道に関してその他の制約はありません。

利用時間、場所を問わない

カードローンを提供している金融機関の多くは、Webサイトやスマートフォン用アプリ、ATMを使った借入が可能です。こうした仕組を利用すると時間帯や場所を問わず、「いつでもどこでも」借入できます。夜間や祝日などに急なお金が必要になった場合でもお金を借りることができるため、利用者にとっては便利なサービスです。

担保、保証人は不要

お金を借りる際には担保・保証人を求められることがありますが、基本的にカードローンは担保・保証人ともに不要です。担保になる不動産などを所有していない、保証人を頼めそうな人がいないという場合であっても利用できるのはカードローンの大きなメリットです。

審査通過後は利用限度額内で繰り返し使える

カードローンの審査に通過すると、限度額が設定されます。限度額の範囲内であれば何度でも借入と返済ができるため、「必要な時に借りて、返済日以外であっても余裕があれば多めに返済する」といった使い方も可能です。

最短即日で融資可能

カードローン会社によっては即日融資をセールスポイントにしていることがあります。当日のうちに審査に通過すれば即座に借入ができるため、急な出費などでお金が必要になった時の利用価値は高くなります。

プロミスも即日融資に対応しており、原則24時間365日申込が可能で融資までの時間は最短3分です。

プロミスの即日融資については以下よりご覧ください。 ご融資をお急ぎのお客さまへ(即日融資)

カードローンを利用するデメリット

カードローンには多くのメリットがある一方で、デメリットもあります。

目的別ローンと比べると使途が自由である反面、金利が高めであることは留意しておきましょう。また、便利であるがゆえについつい借りすぎてしまう恐れがあるので注意が必要です。

返済が遅れると遅延利息が付くことで返済額が多くなる可能性がありますし、状況によっては他社のローン審査に影響を及ぼしてしまいます。

メリットだけでなくデメリットも理解しておくことはとても大切です。カードローンのデメリットについては以下よりご覧ください。 カードローンにはどんな危険性がある?借入のリスクや対処方法を解説

カードローンとキャッシングはどちらを選ぶべき?

カードローンとキャッシングのどちらを選ぶかは、何の目的でお金を借りるか、ご自身の状況によって変わります。

キャッシング機能付きのクレジットカードを持っていない、まとまった額の借入をしたい、金利を抑えたい場合は、カードローンがおすすめです。一部のカードローンでは審査が早く、最短即日で融資を受けられる可能性があります。また、一般的にクレジットカードよりもカードローンのほうが融資の利用限度額が多く、金利を抑えられる可能性があります。

一方で、借入金額が少額、既にクレジットカードを持っている、海外でも借入をしたい場合は、クレジットカードのキャッシングがおすすめです。キャッシング枠を事前に設定していれば、新たに申込をする手間がなく、必要に応じてお金を借りることが可能です。また、海外キャッシングに対応しているクレジットカードであれば海外で借入ができます。

とはいえ、借入金額の大きさ、毎月の返済額や返済期間、どのくらいの期間でお金を用意しなければならないかなども踏まえて、自分の状況に合った手段を選ぶことが大切です。

カードローンの申込から利用までの流れ

ここでは、カードローンの申込から利用までの流れについて解説します。また、完済後はどうなるかについても補足します。

カードローンの申込方法

カードローンの申込方法にはさまざまな選択肢が用意されています。カードローンを提供している会社で違いはあるものの、インターネット(スマートフォンやパソコン、アプリ)を使う方法が主流で、他には電話、自動契約機といった方法です。

スマートフォンやパソコンで申込をした場合、審査結果は電話またはメールでの回答となります。消費者金融のカードローンであれば、即日融資が可能な場合もあります。審査にかかる時間は一般的に早ければ20分~1時間程度で、パソコンやアプリに対応したカードローンなら、誰にも会わずに契約まで完結できます。実際に即日融資が可能かどうかは、申込をする前に各社のWebサイトで確認してみてください。

申込には、運転免許証やマイナンバーカードといった本人確認書類の他、通帳やキャッシュカードなど口座情報がわかる書類が必要な場合もあります。本人確認書類と現住所が異なる時は、公共料金の領収書や住民票などが必要になるので、事前に用意してください。希望する利用限度額が50万円を超える場合は、収入証明書類を求められる場合がありますので、源泉徴収票や給与明細書などを用意しておくと安心です。

注意したいのは、利用限度額は、必ず希望した額で契約できるわけではないことです。利用限度額は審査によって決定されます。希望額が通らなくても、利用限度額を下げて借入できる場合もあります。

カードローン申込時に必要なもの

カードローンを申込する際には、返済能力の有無があるかを確認する目的で、一般的に本人確認証明書類と収入証明書類を用意する必要があります。プロミスの場合、対象となる書類は以下のいずれかです。(2025年8月時点)

| 本人確認書類 | ・マイナンバーカード ・運転免許証(経歴証明書も可能) ・在留カード(特別永住者証明書も可能) ・パスポート(2020年2月3日以前に申請し、発行されたもの) |

|---|---|

| 収入証明書類 | ・源泉徴収票(最新のもの) ・確定申告書(最新のもの) ・税額通知書(最新のもの) ・所得(課税)証明書(最新のもの/「収入額」と「所得額」の記載があるもの) ・給与明細書(直近2か月分)+賞与明細書(直近1年分) ※賞与明細書がお手元にない場合は、直近2か月分の給与明細書が必要 |

具体的に必要な書類やどういった状況の時に提出を求められるかについては、カードローン会社で異なります。申込む金融機関の必要書類をしっかり確認するようにしましょう。

プロミスの必要書類についてさらに詳しく知りたい方は、以下をご覧ください。 お申込条件と必要書類

審査時の在籍確認はある?

カードローンの審査において、申込時に申告した勤務先への在籍確認が行われることがあります。在籍確認とは、申込者が申告した勤務先で働いているかを確認するために行う手続のことです。一般的に在籍確認は電話で行われることが多いですが、金融機関によって在籍確認の方針が異なります。

例えば、「必ず電話で在籍確認を行う」と明示している場合もあれば、「原則ではなく、審査の状況によって実施する可能性がある」としている場合もあります。在籍確認について不安がある場合は、申込を検討している金融機関の公式サイトにある「よくあるご質問」などを事前に確認しておくべきです。

また、プロミスのように原則勤務先への在籍確認は行っていない金融機関もあります。プロミスの在籍確認の方法については、以下の記事をご覧ください。

プロミスなどのカードローンは会社に在籍確認の電話なし?勤務先にバレずに借りられるか解説

カードローンの利用方法

契約が完了したら、専用のカードが発行されます。カードは郵送されますが、窓口や自動契約機での申込であれば、その場で受取をすることも可能です。最近では、スマートフォンアプリを利用して、カードなしで借入できることも増えています。

通常、カードローンでの借入は専用カードを使い、専用のATMまたはコンビニなどの提携ATMから引出しますが、指定口座へ直接入金してもらえるインターネット振込もあります。普段使っている自分の口座に振り込まれるため、引落残高が不足している時などに便利な方法です。

カードローンの返済方法

カードローンは、金融機関口座からの自動引落やインターネット返済、店頭窓口、指定のATMなどからご返済いただけます。特に、インターネット返済は、外出が困難な時や近くに指定のATMがない時にも、24時間返済できる点が安心です。

自動引落の支払期日は月末に設定されていることが多いですが、複数の日から選択できるカードローンもあります。期日に遅れずに無理なく返済を進めるには、選択肢が多いほうを選ぶのが無難です。

なお、返済方法には、あらかじめ決めた金額を毎月返済するリボ払いと、まとめて借入額を返済する一括返済があります。一括返済のほうが利息は少なくなるため、希望する場合は利用申込の前に、一括返済に対応したカードローンか確認しましょう。

カードローンを完済したら契約はどうなる?

一時利用が目的でカードローンを契約した場合、その後に使う予定がない場合もあるかもしれません。カードローンは、借入したお金を完済しただけでは解約したことにはなりません。解約したい場合は、完済後にカードを発行している消費者金融などに連絡をして、解約手続が必要です。

ただし、解約の場合は、原則として端数の利息までの返済を求められます。完済日まで利息が加算されるため、自分では完済したつもりでも1円単位で借入金が残っていることがあります。知らずに遅延が付くこともありますので、注意してください。

なお、完済した後もカードローンで借入する予定があるなら、契約はそのままで問題ありません。解約をしなければ、利用限度額の範囲内で引続き利用できます。

プロミスのカードローンの利用の流れは?

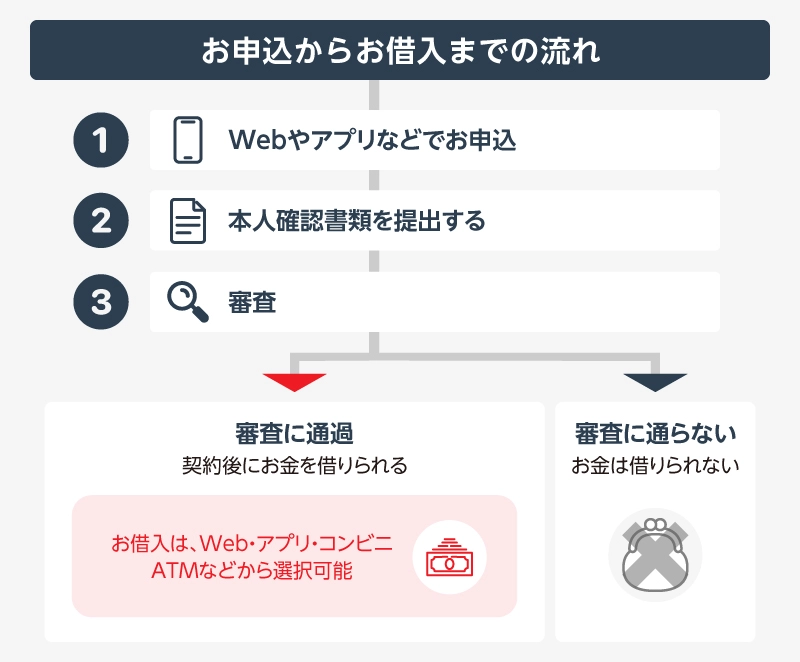

プロミスのカードローンは、お申込から最短即日でお借入ができます。まず、Webやアプリ、自動契約機、電話などでお申込を行い、本人確認書類を提出しましょう。

審査は最短で即日完了し、結果はメールや電話で通知されます。審査通過後、Webもしくは自動契約機で契約手続を行い、カードレス契約も可能です。お借入は、Web・アプリ・コンビニATMなどから選択できます。一部の方法では、原則24時間365日どこでもお借入が可能です。

プロミスのカードローンは手数料がお得

カードローンを利用すると、手数料など利息以外のコストが発生することがあります。プロミスはインターネットからの操作による振込、プロミスATM、三井住友銀行ATMなどで利用すると手数料が無料になり、お得です。

プロミスのカードローン手数料について、詳しくは以下をご覧ください。 プロミスなどでキャッシングする際の手数料と抑える方法について【プロミスATMは手数料0円】

カードローンを利用する際のポイント

カードローンは急にお金が必要になった時に便利なサービスです。しかし、計画的に利用するためには、いくつか押さえるべきポイントがあります。これから解説するポイントについて、カードローンの申込をする前に必ず確認しておくことを推奨します。

金利や無利息期間を確認する

カードローンを利用する際の負担を抑えるために、金利と無利息期間を事前に確認しましょう。

金利とは、借入した金額に対して支払う利息の割合のことで、利息制限法により上限は年率20%と定められています。一般的に金利が低ければ低いほど返済総額を抑えやすくなります。

また、金利は審査によって個別に決定されるので、同じ借入限度額でも利用者によって異なる場合があるので注意が必要です。

加えて、一部のカードローンでは「無利息期間」が設定されており、期間内に完済すれば利息はかかりません。例えばプロミスでは、初回お借入日の翌日から30日間無利息で利用できます。

利息を抑えたい方は、金利が低く、無利息期間があるカードローンを選びましょう。

借入可能か診断をする

カードローンをご利用頂けるか不安な方は、金融機関が提供する「借入診断」を活用しましょう。申込をする前に借入診断を受けることで、融資を受けられる可能性を確認できます。

多くのカードローン会社では、年齢、年収、他社借入状況などを入力するだけで、借入の可能性を簡易的に診断可能です。

ただし、借入診断の結果が実際の審査結果と異なることがあるため、あくまでも参考程度と考えるようにしましょう。

プロミスでも公式サイトに「お借入診断」ページが用意されており、年齢・年収・他社借入状況などを入力することで、お借入可能か確認できます。ただし、診断結果は簡易的なものです。実際のお申込ではより詳細なお客さま情報をもとに審査いたします。

返済シミュレーションを行う

カードローンを利用する際は、無理なく返済できるかを事前に計画することが重要です。完済までに要する期間や、ご自身の収入や生活状況と照らしあわせて返済可能な借入金額かを確認することができます。

多くの金融機関では、Webサイト上で借入額や金利、返済期間などを入力することで、毎月の返済額や総返済額をシミュレーション可能です。返済シミュレーションを行うことで、具体的な返済計画を立てやすくなります。

ただし、返済シミュレーションはあくまで目安であり、実際の金利や返済方法は審査結果や契約内容によって異なることがあります。

申込では正しい情報を申告する

カードローンの申込をする際、個人情報、勤務先、他社からの借入状況など、正しい情報を入力しましょう。情報の誤りや提出書類に不備がある場合、審査結果に悪影響を及ぼす可能性があります。また、審査では、申告内容と信用情報機関に登録されている情報に不審な点がないか確認されます。

虚偽の申告をして発覚した場合、借入ができない可能性が高いため、注意が必要です。

カードローンのよくある使い道

カードローンは、日常のさまざまな出費に使うことができます。2022年11月に発表された日本貸金業協会の「資金需要者等の借入意識や借入行動等に関する調査結果報告」によると、借入をした人の使い道の1位~3位は以下のとおりです。

1位 「趣味/娯楽(レジャー、旅行を含む)費用」男女平均で36.4%

2位 「食費」男女平均で21.95%

3位 「家族のための支出」16.5%(結果は男性のみ)

※参考:令和4年度 日本貸金業協会

「資金需要者等の借入意識や借入行動等に関する調査結果報告」

なお、不景気で収入が減った、冠婚葬祭が続いた、生活に必要な家電製品が壊れたなど、思いもよらずお金が必要になることがあります。急な出費が発生した時の備えをしたい方は、カードローンの契約を検討してみてください。

カードローンについてよくあるご質問

カードローンについてよくあるご質問と、その答えをまとめました。

いくらまで借りることができるのでしょうか

消費者金融などのカードローンを利用する際には総量規制という法的な上限が定められています。貸金業法による総量規制では年収の3分の1が上限となっているため、例えば年収が300万円の人であれば借りられる上限は100万ということになります。この総量規制を踏まえて審査に通過した利用限度額内であれば、いくらでも借りることが可能です。

カードローンの利息はどのように計算するのでしょうか

以下は、利息の計算式の一例です。

借入金額 × 金利 ÷ 365日 × 借入日数 = 利息

借入に対する利息の計算方法については以下もご参照ください。 プロミス等の借入時の利息・金利の計算方法と注意点、利息を抑える方法を解説

カードローンはすぐに使えますか

即日融資に対応している消費者金融に申込をすれば、審査の結果によって最短即日で利用可能です。

カードローンとキャッシングの違いはなんですか

カードローンとは、設定された利用限度額の範囲内で、何度でも借入ができます。一方で、キャッシングとは、クレジットカードに付帯する借入機能を指します。一般的には、支払日に一括返済をすることが多いですが、リボ払や分割払のように支払回数を分けることも可能です。

カードローンの返済は遅れても大丈夫ですか

カードローンの返済が遅れた場合、遅延利息が付くため、負担が大きくなります。さらに個人信用情報機関にも返済が遅れたことが登録されるため、今後のローンや借入の審査に通りにくくなる可能性が高くなります。

カードローンとは何か理解して安心して利用しよう

カードローンとキャッシングはよく似たサービスです。カードローンは、最短即日で融資を受けられる可能性があるため、急な出費に備えたい場合におすすめです。担保や保証人も不要なため、はじめての方でも利用しやすいといえます。

ただし、年収や勤務先、他社の借入状況などによって借入可能な金額が変わります。事前に借入できそうか返済シミュレーションを活用して計画を立てるようにしましょう。