おまとめローンの審査は緩い?審査に通らない理由や通るためのポイントを解説

複数の借入があって返済が厳しい場合は、借入をまとめられる「おまとめローン」が便利です。しかし、利用を考えてはいるものの、おまとめローンは通常のカードローンと比べ、審査に通るのが難しいと考えている方は多いようです。

この記事では、おまとめローンの概要と審査項目のほか、審査に通るために知っておきたいポイントと、審査に落ちてしまう理由について解説します。

目次

審査の緩いおまとめローンは存在する?

おまとめローンを利用したいと考えている方の多くは、審査の緩いおまとめローンがあればいいのに、と考えるかもしれません。しかし実際には「審査が緩い」「審査に通りやすい」といった宣伝をすることはできないため、審査が緩いことを大々的に宣伝している金融機関はありません。

おまとめローンは消費者金融や銀行などが取扱っていますが、「審査が緩い」ことを前面に打ち出しているおまとめローンは存在しないと考えておいたほうがいいでしょう。

そもそもおまとめローンってどんなサービス?

複数の借入をまとめられるおまとめローンには、どのような特徴があるのでしょうか。まずは、おまとめローンの特徴についてご紹介します。

借入先をまとめて返済の負担を軽減

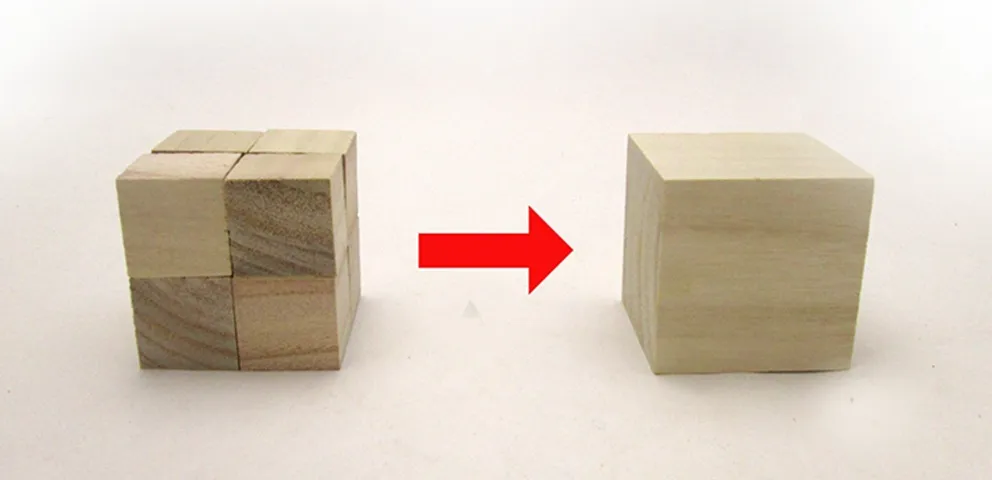

おまとめローンは、複数の借入先を1社にまとめられるのが大きな特徴です。複数の借入の合計残高をおまとめローンで新たに借入し、複数の借入先に一括返済することで、今後はおまとめローンのみ毎月返済していくという仕組です。

借入先をまとめることで返済の管理がしやすく、金利が下がることで返済の負担を軽減できる可能性もあります。こうした特徴を持つおまとめローンは、主に消費者金融や銀行などの金融機関が取扱っています。

借入をまとめる「おまとめローン」とは?プロミスを例に仕組やメリット・利用時の注意点を解説

金利が下がる可能性がある

おまとめローンでは、複数の借入先をまとめることで金利が下がる可能性があります。一般的に、借入額が多くなるほど金利は下がる傾向があるため、少額の借入を複数の金融機関で行うよりも、借入をまとめることで金利を下げられる可能性があります。

総量規制の対象外

おまとめローンの特徴として、総量規制の対象外ということも挙げられます。総量規制とは、消費者金融業者やクレジットカード会社などの貸金業者からの借入は、年収の3分の1を超えてはならないという規制です。例えば、年収450万円の場合、年収の3分の1である150万円まで借りることができますが、それを超える借入はできません。

しかし、「顧客に一方的に有利となる借換」や「借入残高を段階的に減少させるための借換」であれば、総量規制の例外として、年収の3分の1を超えた借入も認められます。

具体的には、以下の条件を満たしていれば例外貸付となる可能性があります。

<例外貸付となる条件>

- ・おまとめ後の金利が元々の借入金利を上回らない

- ・おまとめ後の毎月の返済額が、元々の毎月の返済額よりも安くなる

- ・毎月の返済により段階的に残高を減らせる など

総量規制についてはこちらの記事もご覧ください。 総量規制の対象外の借入とは?カードローン等が上限に達しても借りられるか解説

おまとめローンと借換の違い

おまとめローンは、銀行や消費者金融といった金融機関が提供しているローン商品です。

そして、おまとめローンと混同されがちなものに「借換」があります。借換は借入先の金融機関を換えることを指します。おまとめローンが複数の借入を1社にまとめるのに対し、借換は現在の借入をより条件のいい借入先に乗り換えることなので、1社の借入を別の1社に変えることは借換となります。

おまとめローンについてはこちらの記事もご覧ください。 借入をまとめる「おまとめローン」とは?プロミスを例に仕組やメリット・利用時の注意点を解説

おまとめローンの審査基準とは?

おまとめローンは金利が下がる可能性がある、複数社の借入を1社にまとめるため管理がしやすいといったメリットがありますが、審査に通らなければ利用することはできません。審査は大まかにいえば返済能力があるかどうかを判断するもので、一般的なおまとめローンでは、以下のような審査基準があるとされています。

申込者の返済能力

お金を借りるという点において、一般的なカードローンとおまとめローンは同じなので、審査では返済能力が重視されます。収入と支出のバランスが取れている人は返済能力があると推測しやすいため、収入に対しておまとめローンの返済が無理のない金額であるかどうかは重要です。

過去の返済実績

ローンやクレジットカードの申込や契約状況などについて記録した情報のことを、信用情報といいます。信用情報は第三者機関である信用情報機関が管理しており、おまとめローンの審査で主に照会・確認されるのは、過去の返済実績と現在の借入状況などです。

信用情報についてはこちらの記事もご覧ください。 プロミスなどの消費者金融の情報開示機関は?開示請求の方法や報告書の見方を紹介

居住形態などの属性

属性とは、氏名、年齢、年収、職業、勤務先(勤続年数)、居住形態といった個人情報です。金融機関によっては、属性を点数化して審査をスピーディーに行えるようにしている場合があります。

返済能力は、属性や信用情報から総合的に判断するため、単純に年収が高ければ審査に通るというものではありません。継続的に安定した収入があれば、年収が高くなくても審査に通過する可能性は十分にあります。

債務整理の有無

債務整理とは、借入の返済が困難になった場合に行う借入金の整理のことです。債務整理には自己破産や個人再生、任意整理などの方法があります。過去に債務整理をした事実は信用情報機関に一定期間記録・保存されるため、保存期間中におまとめローンの申込をすると金融機関が照会をかけることで債務整理の事実が分かります。

過去に債務整理をしていることが分かると返済能力が不十分であると見なされる可能性が高くなり、審査に通るのは困難になると考えておきましょう。

おまとめローンに必要な書類とは

おまとめローンの申込には、大きく分けて「本人確認書類」と「収入証明書類」が必要です。それぞれどんな書類が必要なのか解説していきます。

本人確認書類

申込をしている人が本人であることを確認するために提出するのが、本人確認書類です。本人確認書類として使用できるのは、主に以下の書類です。

- ・運転免許証

- ・マイナンバーカード

- ・パスポート(2020年2月3日以前に申請し、発行されたもの)

- ・健康保険証 など

本人確認書類によっては顔写真のないものがあります。その場合は1点ではなく2点を用意する必要があることがあります。

収入証明書類

返済能力を確認するために必要なのが、収入証明書類です。収入を証明するために使用できる書類には、主に以下のようなものがあります。

- ・源泉徴収票

- ・確定申告書

- ・税額通知書

- ・所得証明書

- ・給与明細書 など

給与明細書の場合は、直近数か月分が必要になるなどの条件が付いていることがあります。こうした条件については、おまとめローンの申込をする金融機関のWebサイトなどで確認してください。

おまとめローンの審査に落ちてしまう理由

おまとめローンは一般的に審査が厳しいといわれています。それではおまとめローンの審査に落ちてしまう理由には、どのようなものがあるのでしょうか。具体的には、以下のような理由が考えられます。

借入残高が返済能力を上回っている

おまとめローンの審査に通らない大きな理由として、借入残高が返済能力を上回っていることが考えられます。おまとめローンは総量規制の対象外ですが、それでも金額の大きな借入であることに変わりはありません。借入残高が返済能力を上回っていると判断される場合は、審査に通らない可能性があります。

また、銀行は貸金業ではないため、総量規制はありませんが、金融庁の指導のもと、自主規制を行っています。そのため、銀行だからといって、おまとめローンの審査に通りやすいということはありません。

安定した収入がない

継続的で安定した収入がないと判断されると、おまとめローンの審査に通るのは難しくなります。反対に、正社員でなくアルバイトであったとしても、継続して働いていて毎月決まった収入がある場合は、審査に通る可能性があります。

債務整理や滞納の履歴がある

過去に債務整理をしたり、数か月の延滞をしたりしたことがある場合は、その履歴が信用情報に残っている可能性があります。この履歴は、カードローンだけでなく、クレジットカードのキャッシングや住宅ローンなどの借入も含まれます。

債務整理や延滞の履歴が信用情報として残っている期間は、おまとめローンの審査に通りにくいと考えてください。

他社借入件数が多すぎる

他社からの借入件数が多すぎる場合、カードローンの審査で不利に働くことがありますが、それはおまとめローンの審査でも同様です。複数の借入をまとめるためのおまとめローンでは他社に複数の借入がある人が申込む可能性が高いわけですが、借入件数が多すぎて返済能力とのつり合いが取れていないと見なされれば、やはり審査には通りにくくなってしまうかもしれません。

おまとめローンの審査に通るためのポイント

おまとめローンの審査基準は、一般的なローン審査と大きくは変わりません。しかし、既に複数の借入がある方を対象としているため、審査が厳しくなる傾向があります。

ここからは、おまとめローンの審査に通るために、押さえておきたいポイントについて解説します。

複数のおまとめローンに同時に申込をしない

おまとめローンの審査に通るためのポイントとして、複数のおまとめローンに同時に申込をしないことが挙げられます。

同時または短期間に複数のカードローンを申込むとその事実も信用情報機関に記録されるため、審査時にはそのことがわかります。状況によってはお金に困窮していて返済能力がないと判断されることもあります。審査に通るためには、1社のおまとめローンだけに申込をするようにしましょう。

借入残高を正しく申告する

おまとめローンの審査に通るためには、借入残高を正しく申告することが重要です。借入残高を偽って申込んでも、信用情報が照会されることで実際の借入残高はわかります。虚偽申告をすると信用できないと判断され、審査で不利になってしまいます。

借入残高と借入件数はしっかり管理するようにして、正しく申告するようにしてください。

借入件数をできるだけ減らす

おまとめローンの申込前に、借入件数をできるだけ減らすことも審査に通りやすくするポイントです。借入件数が多すぎると審査に通りにくくなりますし、計画的な借入ができないと判断されてしまうかもしれません。

1社分だけでも完済して借入件数を減らすことができれば、審査に通る可能性が高くなります。

申込中も返済を延滞しない

先ほど、過去に延滞をした記録があると審査に通りにくくなると述べました。それは「過去」だけではなく、「現在」も同様です。おまとめローンに申込中のタイミングに他社で延滞をすると、これも審査に落ちる原因になってしまいます。

残高不足によるうっかり忘れも含めて、延滞をしないように注意しましょう。

現在利用中の金融機関に申込む

おまとめローンを取扱っている金融機関はたくさんありますが、現在借入をしている金融機関におまとめローンの取扱いがあるのであれば、利用中の金融機関に申込をするのも1つの手です。必ず審査に通るわけではありませんが、これまでの利用状況に問題がないのであれば返済能力を確認しやすい分、審査では有利になるかもしれません。

おまとめローンの選び方

おまとめローンは、どれを選んでも返済の負担が軽減できるわけではありません。場合によっては、複数の借入をまとめて管理する手間は減っても、返済負担は減らないということもあります。

続いては、おまとめローンを選ぶ際のポイントを紹介します。

現在の借入より金利が下がるか

返済の負担をどれだけ軽減できるかは、適用される金利にかかっています。おまとめローンを選ぶ際は、現在の借入よりも金利が下がるかどうかをチェックしてください。

ただし、おまとめローンの金利は、「◯~◯%」というように幅を持たせて提示されており、実際にどの金利が適用されるのかは審査で決定されます。適用金利がいくらになるのか、シミュレーションなどを利用しながらおまとめローンを探しましょう。

毎月の返済額が下がるか

おまとめローンの目的は、返済負担を減らし、無理なく完済できるようにすることでもあります。おまとめローンによって毎月の返済額が下がるかどうかも、選ぶ際の重要なポイントです。毎月の負担額は申込前にシミュレーションなどでもチェックできますから、利用してみてください。

注意点として、毎月の返済額を低くしすぎると、返済期間が長くなる可能性があります。返済期間が長引くことで、適用される金利が下がったとしても、返済総額は増えてしまうことも考えられます。無理なく返済することは重要ですが、返済期間を延ばしすぎないことも考慮しておまとめローンを利用してください。

銀行か消費者金融か

銀行のおまとめローンはおまとめできる範囲が広く、銀行のカードローンはもちろん、消費者金融のカードローンやクレジットカードのショッピング利用といった借入もまとめることが可能です。

ただし、もともと低い金利で借入していた場合は、まとめることで金利が上がってしまう可能性もあることが、銀行のおまとめローンの注意点です。融資までに時間がかかることがあり、1週間、場合によっては1か月程度時間がかかることもあるようです。

消費者金融のおまとめローンは、おまとめできる範囲が限定的で、他社の消費者金融の借入やクレジットカードのキャッシングはまとめられますが、銀行系の借入をまとめることはできないことがあります。ただし、現在の借入以上に金利は上がらないでしょう。

融資までがスピーディーで、早ければ申込の当日に融資されることも消費者金融のおまとめローンの特徴です。

上限金利だけを比べれば、消費者金融のほうが銀行と比べて金利が高いとされていますが、適用金利を比べるとそうとも限りません。まとめられる借入の種類や適用金利などを比較し、銀行と消費者金融のどちらのおまとめローンを利用するか検討してください。

現在の借入に対応しているか

おまとめローンによっては、対象が限定されていることがあります。例えば、クレジットカードのリボ払いも含めておまとめローンを利用しようと思っても、それを対象外としている場合は利用できません。

おまとめローンを選ぶ際には、現在の借入に対応しているかどうかも事前にチェックしておきましょう。

おまとめローンを利用する際の注意点

おまとめローンは便利ですが、利用前に注意すべき点も押さえておきたいところです。おまとめローンを利用する際に、知っておきたい注意点を紹介します。

おまとめする借入が限定されていることがある

金融機関によっては、おまとめする借入の種類を限定している場合もあります。前述のように、消費者金融の場合、「おまとめできるのは消費者金融からの借入のみ」としているケースが多く、この場合は銀行系カードローンや、クレジットカードのショッピング利用による借入は対象外で、おまとめできません。

追加借入ができない

おまとめローンの多くは返済専用のローン商品で、追加の借入はできません。新たに借入をしたい場合は別途、別のローンに申込をして審査を受ける必要がありますが、総量規制にふれる可能性があり、また多額の借入があることで通過するのは難しい可能性があります。

ローンをまとめた後、別に借入をしたいという方は、借入の目的を問われず、利用上限額までは何度も借入と返済が可能な、通常のカードローンのほうが向いているかもしれません。ただし、希望する額が借入できるか、おまとめの目的で利用できるかは確認が必要です。

計画的な利用を心掛けつつ、自分にはどの借入が合っているのか、よく検討してください。

おまとめローンの仕組ついて詳しくは、こちらをご覧ください。 借入をまとめる「おまとめローン」とは?プロミスを例に仕組やメリット・利用時の注意点を解説

申込前に保証会社を確認する

銀行のおまとめローンを検討する際には、保証会社もしっかり確認しましょう。消費者金融などが保証会社になっていることが多く、この場合は銀行に申込をしたとしても保証会社の審査も受けることになるため、該当する消費者金融で延滞などをしたことがあると、審査に落ちる原因になります。

信用情報機関での保存期間が過ぎていたとしても、保証会社となっている金融機関で過去に長期の延滞などをしていると審査に通りにくくなるため、銀行のおまとめローンに申込をする前に保証会社もチェックするようにしましょう。

違法業者に注意

おまとめローンの利用を検討している人に向けて、「審査なし」「審査が緩い、甘い」などの宣伝文句を用いて融資を持ちかける広告を見かけたとしても、そういった業者は闇金などの違法業者である可能性があり、安易に利用しないようにしましょう。

正規の金融機関であれば金融庁に登録されているため、金融庁の公式サイトでも確認することができます。闇金などの違法業者からお金を借りてしまうと法外な利息を請求されたり強引な取立などの被害に遭うリスクがあるため、絶対に利用しないようにしましょう。

プロミスのおまとめローンで返済の負担を軽減

おまとめローンの審査に通りやすくするには、借入件数を減らす、複数のおまとめローンに同時に申込まない、借入残高を正しく申告するといったことが大切です。

プロミスのおまとめローンなら、現在借入しているローンよりも低い金利での借換で、毎月のご返済額・金利負担を軽減できる可能性があります。返済日も毎月1回になり、返済の管理がしやすくなるでしょう。

複数の借入があるお客さまは、ぜひプロミスのおまとめローンをご検討ください。

プロミスのおまとめローンについて詳しくは、こちらをご覧ください。 おまとめローン(借換用ローン)