ローンとは?仕組や審査、種類や選び方のポイントまで基礎知識を解説

金融機関からお金を借りることができる仕組を、ローンといいます。住宅ローンやカードローンなど、私たちの身の回りにはたくさんの「ローン」がありますが、借りたお金の使い道だけでなく、返済方法や担保の有無など、ローンの種類はさまざまです。

当記事ではローンとは何かという基本から金利、返済方法、選び方などについて解説します。

目次

ローンとは?

ローンの語源は、英語のLoanです。このLoanには融資や貸付といった意味があり、日本ではお金を借りることができる金融サービスのこととして理解されています。

ローンには実に多くの種類があります。例えばカードローンであれば急な出費でお金が足りなくなったときや引越に必要なお金を借りるといったことに利用できますし、住宅ローンは住宅の購入資金に利用可能です。

ローンの仕組

ローンは多くの金融機関が取扱っているので、金融機関に申込をして審査に通過すればお金を借りることができます。ここでは、一般的なローンの仕組を解説します。

決まった元金と利息を毎月返済する

借りたお金は毎月少しずつ返済するのが一般的で、元金(借りたお金)に所定の利息を上乗せした金額を返済していきます。この利息は、お金を借りたことに対する「対価」や「レンタル料」と考えると分かりやすいでしょう。

金融機関にとっては利息が収益となり、この仕組によって各種ローンが商品として成り立っています。

固定金利と変動金利

利息は契約した際の金利によって計算されますが、この金利には固定金利と変動金利の2種類があります。

固定金利はお金を借りたときの金利が一定期間変わることなく適用されるのに対して、変動金利は契約によって決められた一定の基準によって利率が変動する仕組になっています。

担保の有無

担保とは、万が一借りたお金を返済できなくなった際に、お金の代わりに返済に充当する財産のことです。ローンには大きく分けて、有担保ローン(担保の設定が条件になるローン)と担保が不要な無担保ローンがあります。

有担保ローン

不動産などの財産を担保にしたり、連帯保証人を立てることが条件になっているローンが、有担保ローンです。金融機関としては貸倒れになってしまうリスクを抑えられるため、その分借入できる金額が大きい、金利が低い、返済期間が長くできるといったメリットがあります。

無担保ローン

不動産や連帯保証人などの担保を設定しなくても借入ができるのが、無担保ローンです。消費者金融のカードローンはその代表格で、不動産などの担保や連帯保証人が不要であるのが一般的です。

不動産や連帯保証人などを用意しにくい人にとって利用しやすいメリットがありますが、有担保ローンほど借入限度額が大きくはなく、また金利が高めであると考えておいたほうがいいでしょう。

返済方法について

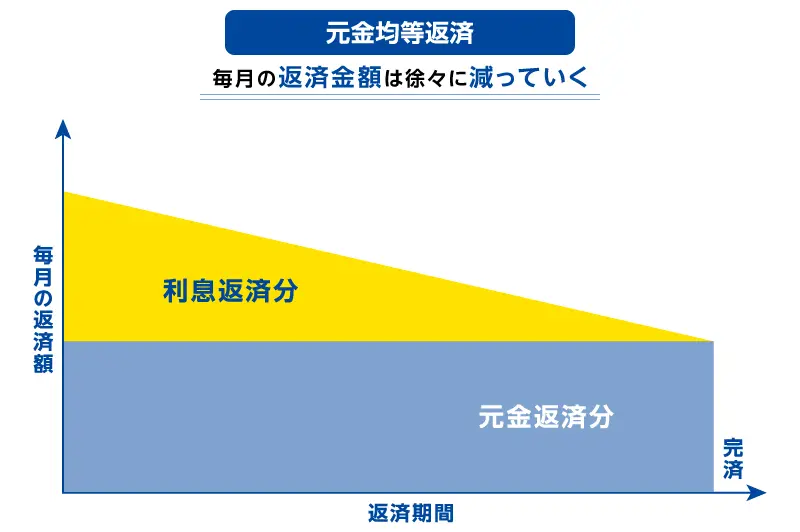

ローンの返済方法(方式)には、主に2つの種類があります。1つは元利均等返済で、もう1つは元金均等返済です。名前が似ている両者ですが仕組に違いがあるので、それぞれの違いについて解説します。

元利均等返済と元金均等返済の違い

元利均等返済は、毎月の返済額が常に一定になるのが大きな特徴です。返済額は一定で変わりませんが、返済期間が進むごとに元金部分が多くなるといったように元金と利息の比率が変化していきます。

元金均等返済は、毎月の返済額のうち元金部分は一定で、返済が進むのにつれて利息部分が少なくなっていく返済方式です。返済開始当初は返済額が多くなりますが、徐々に返済額が少なくなり、負担が軽くなっていきます。

元金均等返済とは?元利均等返済とどちらがお得?違いやメリット・デメリットを解説

契約前に審査が必要になる

どのローンであっても必ずあるのが契約前の審査で、審査に通過してはじめてお金を借りることができます。その審査では返済の意思や能力が重視されるため、主に以下のような項目が確認されます。

- ・氏名、生年月日

- ・職業、勤務先、勤続年数

- ・年収

- ・他社の借入状況

- ・お金の使い道を示す資料(目的別ローンの場合)

プロミスにはたったの3項目を入力するだけで瞬時にお借入が可能かどうかを診断できる「お借入診断」があります。1秒で結果を見ることができるので、ぜひ一度診断してみてください。

※実際のお借入には、本審査があります。お借入診断

ローンはクレジットカードとどう違う?

ローンとクレジットカードには、大きく以下の違いがあります。

| ローン | クレジットカード |

|---|---|

| 金融機関からお金を借りて少しずつ返済する | 買物などの代金を立替てもらい、それを後でまとめて支払 |

根本的に仕組や用途が異なる両者なので、利用シーンに合わせて使い分けることが重要です。

ローンには種類がある?

借りたお金の使い道が決まっている目的別ローンと、お金の使い道が限定されていないローン。ローンは大きくこの2つに分類することができます。

使い道が限定されている目的別ローン

| 種類 | 使用用途 |

|---|---|

| 住宅ローン | 住宅購入・リフォーム |

| マイカーローン | 自動車購入・修理・車検費用、免許取得費用など |

| 教育ローン | 学費・受験費用など |

| 医療ローン | 手術・入院・検査など |

住宅ローン

住宅ローンは、住宅の購入費用や新築費用に利用するためのローンです。住宅は高額商品ということもあって住宅ローンの返済期間は長く、有名な住宅ローンである「フラット35」は名称のとおり返済期間を最長で35年まで設定可能です。

自動車(マイカー)ローン

自動車やオートバイの車体購入費用や修理、車検、免許取得の費用などに利用できるローンです。「自動車ローン」や「マイカーローン」など金融機関によって名称が異なりますが、ローンの内容はほぼ同じです。

銀行の自動車ローンは無担保であることが多いですが、カーディーラーのローンは購入した車体を担保とするのが一般的です。

教育ローン

学校の受験費用や入学金、授業料、塾の費用などに利用できるのが教育ローンです。教育ローンについても金融機関によって異なる名称になっている場合がありますが、ローンの内容は同じです。

金融機関などが提供している教育ローンだけでなく、国の教育ローンとして知られる「教育一般貸付」もあります。

医療ローン

入院や手術、また契約内容によっては高度先進医療などに要する費用を借入できるのが医療ローンです。

病気や怪我の治療だけでなく美容整形やインプラント、レーシックといった高額医療にも利用可能です。

使い道が限定されていないローン

| 特徴 | 借入可能な場所 | |

|---|---|---|

| カードローン | 借入回数:利用限度額までなら何度でも可 融資:最短即日 |

銀行・信用金庫・信販会社・クレジットカード会社・消費者金融 |

| フリーローン | 借入回数:1つの契約につき1回のみ 融資:約2週間 |

銀行・信用金庫 |

カードローン

消費者金融や銀行などが提供しているカードローンは借りたお金の使い道が決まっておらず、契約した限度額の範囲内で何度でも借入が可能で、原則担保や保証人は不要です。

「カードローン」という名称ではありますが、最近ではスマートフォンやWebなどを使ってカードなしで借入や返済ができるサービスもあります。

フリーローン

契約時にお金を借り、以後は毎月決められた金額を返済していくのがフリーローンです。カードローンは借入限度額の範囲内で何度も借入や返済ができますが、フリーローンは最初に1回だけ借入をして、以後は返済のみとなります。

もし追加してお金を借りたい場合は、別のフリーローンを改めて契約する必要があります。

フリーローンとカードローンの違いは?「やめておけ」と言われる理由やどちらが審査に通りやすいか解説

おまとめローン

複数の金融機関からの借入を1社にまとめて、以後その1社へ返済していくのがおまとめローンです。複数の金融機関で借入があると毎月の返済日も複数になって管理が大変ですが、おまとめローンに借換をすることによって返済日を1回に集約できます。

さらに、金利の引下げや毎月の返済額を少なくできる可能性があります。

おまとめローン(借換用ローン)

ローン選びをする際のポイント

ローンは種類が多く、用途や特徴もさまざまです。たくさんあるローンのなかから自分に合ったローンを選ぶ際に意識しておきたいのは、以下の4つのポイントです。

借入目的に合わせたローン選び

借りたお金の使い道、つまり借入目的が決まっているのであれば、そのために用意されている目的別ローンを選ぶのがいいでしょう。なぜなら、目的別ローンはお金の使い道が決められていないローンと比べると金利が低いことが多いからです。

住宅の購入資金であれば住宅ローン、クルマを買うためのお金であればマイカーローンが該当します。お金の使い道が1つではない場合や、急な出費への備えや生活費の足しにしたいといった場合は目的別ローンではなく、カードローンやフリーローンを選ぶのがいいでしょう。

このように、最初に借入目的を明確にしてそれを軸に最も適したローンを選ぶことから始めましょう。

金利・利息

目的に応じてローンを絞り込んだら、次は金利の比較検討が重要です。借入目的に最も近いローンのなかで、できるだけ金利の低いローンを選びましょう。わずかな金利の差であっても返済期間によっては利息の差が大きくなるため、少しでも金利が低いローンを選ぶことをおすすめします。

融資・審査のスピード

急な出費などに対応したい場合、「今すぐお金が必要」というケースも少なくないでしょう。そこで重要になるのが、審査や融資のスピードです。「早さ」で選ぶのであれば、即日融資に対応している大手消費者金融のカードローンが強い味方になります。

計画的な返済計画を立てる

お金を借りる際には、具体性のある返済計画が欠かせません。返済計画を立てることによって、無理なく返済できる借入金額も見えてくるようになります。

「これくらいは大丈夫だろう」という楽観的なシナリオではなく、予想外の出費などもある程度織り込んだ返済計画を立てることによって、計画がより現実味のあるものとなります。

ローンの審査や申込手続の方法

ローンの申込から審査、借入までの大まかな流れについて解説します。

必要な書類の準備

最初に、ローン申込に必要な書類を準備します。主な必要書類は、本人確認書類と収入証明書類です。申込をする金融機関やローンの種類によっては収入証明書類が不要であることもありますが、その場合であっても本人確認書類は必須です。

本人確認書類として使用できるのは、運転免許証やパスポート、マイナンバーカードなどです。

申込

多くのローンはインターネットや郵送、窓口、電話などで申込が可能ですが、近年では手軽さや早さ、自分の都合に合わせて申込ができるインターネット申込が主流になっています。

申込をしたいローンを提供している金融機関の公式サイトにある申込フォームに必要事項を入力し、所定の方法で必要書類を提出します。

審査

申込が完了したら、金融機関による審査があります。審査に要する時間や日数は金融機関やローンによって異なります。

審査に要する時間はそれぞれのローンを紹介しているページなどに記載されているので、事前に確認しておきましょう。

契約手続

審査に通過したら、正式な契約手続に進みます。インターネットから申込をした場合は、そのままインターネットで契約を完了できるのが一般的です。

消費者金融など一部の金融機関では無人契約機を利用することもできます。

入金

契約が完了したら、申込時に入力した銀行の口座などに入金されます。カードローンの場合はカードが発行され、そのカードを使ってATMから借入することもできます。

その他にも近年では借入の方法が多様化しており、スマートフォンを使った借入やWebからの操作で振込による借入ができるサービスもあります。

ローンの仕組について詳しく理解し、最適なローン選びをしよう

「よく聞くけれど、そもそもローンって何?」という疑問にお答えしつつ、ローンの種類や選び方、申込の手順などについて解説しました。大切なのはお金の使い道に合ったローン選びと、無理なく返済していける返済計画です。

当記事の解説を、最適なローン選びと快適・安心なローンの利用にお役立てください。