リボ払いの金利は高い?手数料と計算方法を紹介

「リボ払いは利息が高い」といわれることがあります。しかし、実際にはリボ払いも分割払いも、金利の上限は同じ。では、なぜリボ払いの利息が高いといわれるのかというと、リボ払いは返済期間が長引く可能性が高いからでしょう。

ここでは、リボ払いの特徴や金利のほか、リボ払いを利用したときの利息の計算方法などについて解説します。

目次

リボ払いとは?

リボ払いの正式名称は「リボルビング払い」といい、カードローンやクレジットカードのような、お金を借りる(立替えてもらう)サービスの返済方法として利用されています。

リボ払いでは、いくら利用しても、月々の返済額がほぼ一定になります。例えば、ある月にクレジットカードのショッピングでリボ払いを1万円分利用し、次の月に3万円、その次の月は利用なしという人でも、毎月の返済額は、3か月間ほぼ同一です。

しかし、リボ払いにもさまざまな種類があり、方法によっては毎月の返済額が変動することもあります。

分割払いとの違い

カードローンやクレジットカードの支払方法には、リボ払いのほかに分割払いがあります。それぞれの支払方法の特徴は下記のとおりです。

・分割払いの特徴

分割払いは、利用したときに「◯回払い」と回数を指定して決済する方法です。その後、同じ月に追加で利用した場合も、再度「×回払い」と支払い回数を指定します。この場合、翌月以降の支払額は、「◯回払い分」と「×回払い分」の支払額の合計となります。

・リボ払いの特徴

リボ払いは、利用時に支払回数を指定する必要がありません。借入残高などに応じて月々の返済額が決まり、それに応じた回数の支払いをします。具体的にいくら返すのかは、クレジットカード会社や契約内容によって異なりますが、一定のラインを超えなければ、追加で利用しても返済額は増えません。ただし、返済期間はその分長引きます。

金利の上限は20%

リボ払いや分割払いなどの金利は、利息制限法という法律で上限が決められています。金利の上限は、借入金額(利用金額)に応じて下記のようになっています。

<金利の上限>

- ・1円以上10万円未満…20%

- ・10万円以上100万円未満…18%

- ・100万円以上…15%

これを超える金利でお金を貸した場合は、法律違反です。万が一、これ以上の金利を提示された場合は、違法な悪徳業者の可能性が高いため、契約しないようにしてください。

リボ払いの種類

一口にリボ払いといっても、実際にはさまざまな種類があります。例えば、カードローンの返済方法としてメジャーな残高スライド元利定額リボルビング払いは、「残高スライド方式」で「元利定額方式」のリボルビング払いということです。いったいどういう意味なのか、これらの言葉を分解して解説していきましょう。

残高スライド方式

残高スライド方式は、借入残高によって毎月の支払額が変化するリボ払いのことです。残高と返済額は、カードローン会社によってあらかじめ決まっています(複数コースの中から選べる場合もあります)。

<返済額の例>

| 借入残高 | 返済額 |

|---|---|

| 借入残高が10万円以下 | 月々5,000円返済 |

| 借入残高が10万円超30万円以下 | 月々1万1,000円返済 |

| 借入残高が30万円超50万円以下 | 月々1万5,000円返済 |

残高スライド方式では、上記のように借入残高が高くなるほど返済額が高くなります。反対に、返済が進んで残高が減れば、その分月々の負担も少なくなります。

なお、借入残高に関わらず、返済額が一定の返済方法もあります。「残高スライド方式」という記載がない場合、借入残高に応じた返済額の変動はほぼないと考えていいでしょう。ただし、カードローンでは、ほとんどの業者が残高スライド方式を採用しています。

定額方式

定額方式とは、「毎月一定の金額を返済する」というリボ払いの返済方法です。定額方式は、さらに「元利定額」と「元金定額」の2種類に分けられます。

・元利定額方式

元利定額方式では、利息(手数料)を含めた返済額が一定です。例えば、「毎月1万円返済する」といったケースが該当します。

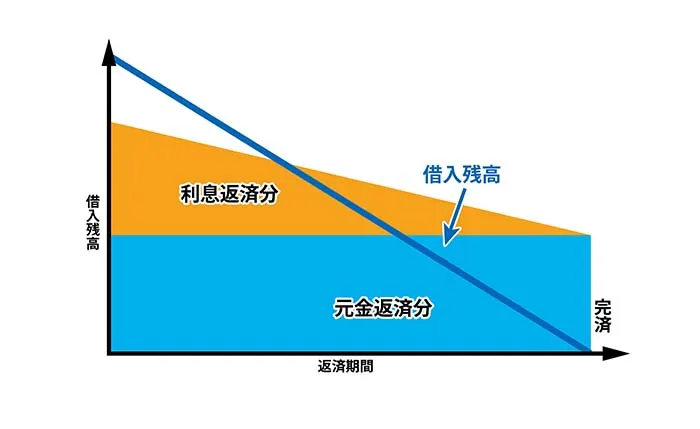

・元金定額方式

元金定額方式は、返済元金が一定で、それに利息(手数料)をプラスした金額を返済する方法です。返済額には「1万1,216円」というように端数が出ます。

また、追加利用をしなければ毎月利息が減っていくため、返済額も少なくなっていきます。

なお、「残高スライド元利定額リボルビング払い」は、元利定額(利息を含めて月々の支払いが一定)で、なおかつ残高スライド方式で返済額が決まるという意味。「定額」と書いてあっても、残高スライド方式の場合は借入残高に応じて返済額が変わることがあります。

定率方式

定額方式のほかに、定率方式というのもあります。これは、借入残高に決まった割合を掛けて返済額を求めるリボ払いのこと。

例えば、割合が4%で10万円を借入れた場合は、4,000円以上返済をする必要があります。ただし、採用している業者は多くありません。なお、返済額を計算する際の割合は、契約内容によって決まります。

リボ払いのメリット・デメリット

カードローンやクレジットカード払いで利用できるリボ払いには、メリットとデメリットがあります。リボ払いで返済を行う際に気をつけたいこととあわせて紹介しましょう。

リボ払いのメリット

リボ払いの一番のメリットは、利用金額に関わらず月々の返済額がおおよそ一定になることです。残高スライド方式では、一定のラインを超えると返済額が上がりますが、上昇幅はそれほど大きくありません。

リボ払いを利用すれば、どうしても欲しい物、必要な物があるときに、手元資金が少なくても無理なく購入できます。また、病院代や旅行代、飲み会代など、急に現金が必要なときも、リボ払いで返済できるカードローンなら、必要な金額を必要なタイミングですぐに用意できるでしょう。

毎月の返済額を低く抑えやすいリボ払いは、月々の生活費の中からまとまった金額を返済するのが厳しい人でも、利用しやすいといえます。

リボ払いのデメリット

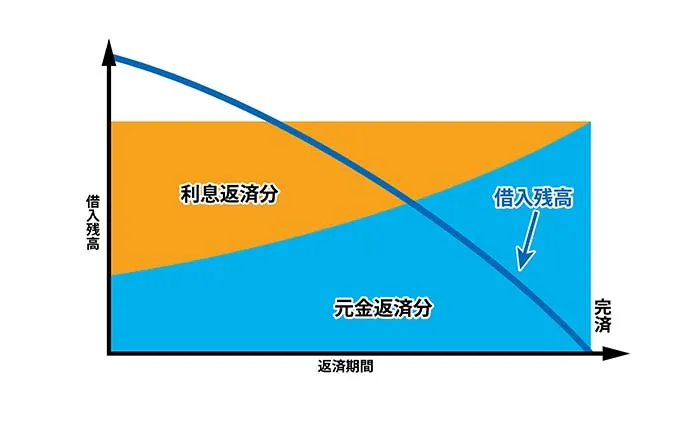

リボ払いのデメリットは、分割払いに比べて支払いが長期化しやすく、最終的に返済する利息(手数料)総額も高くなりがちです。返済金額がほぼ一定のため、借入残高に対して返済額が少なく抑えられますが、その分だけ返済期間が長くなります。

リボ払いの利息は、借入をしているあいだずっとかかりますから、返済期間が長引けば、それだけ支払う利息も高くなります。さらに、リボ払いに多い残高スライド方式では、借入残高が少なくなると返済金額も減少するため、完済までに余計に時間がかかるのです。

このようなリボ払いのデメリットを解決するためには、繰上返済が効果的。給与やボーナスが入ったタイミングなど、まとまったお金が手に入ったときやお金に余裕があるときに、繰上返済を行うことで、リボ払いの利息を軽減し、支払期間を短くできるでしょう。

リボ払いの手数料の計算方法

リボ払いの利息(手数料)は、下記の計算式によって求められます。

例えば、借入残高が10万円、実質年率が17.8%、借入日数が30日の場合の利息は、下記のとおりです。

1,463円=10万円×17.8%×30日÷365日

このような計算式となっていることから、返済期間が長い場合には、最終的に返済する利息(手数料)が高くなります。具体的に月々支払っている利息額や総支払額を知りたい場合は、利用しているカードローン会社やクレジットカード会社の会員ページなどを確認してみましょう。

実質年率について詳しくは、こちらをご覧ください。 実質年率とは?金利や利息との違いと具体的な計算方法を解説!

リボ払いの仕組みを知って賢く活用しよう

リボ払いは、利息の計算や支払方法が複雑なことから、「なんとなく怖い」「損しそう」と感じている人もいるでしょう。実際に、よくわからないまま安易に利用していると、返済が長期化して高額な利息がかかってしまうこともあります。

しかし、仕組みを理解した上で活用すれば、リボ払いは都合にあわせて支払いタイミングをコントロールできる便利な方法です。「リボ払いはダメ」と決めつけず、賢く利用しましょう。