30万円を借りたい時はどうすればいい?|利息の計算方法や選ぶポイントを解説

30万円を借りたいけどどんな方法があるかわからない、審査なしで早く借りたいと考えていませんか?

実は審査なしで30万円を借りる方法は主に6つありますが、それぞれの方法によって借入の条件や融資までの期間が異なります。

本記事では、30万円を借りる方法や早くお金を借りる方法、30万円借りた場合の返済額のシミュレーションについて詳しく解説します。

目次

審査なしで30万円を借りる6つの方法

審査なしで30万円を借りるためには、主に6つの方法があります。ここでは、それぞれの方法について詳しく見ていきましょう。

クレジットカードのキャッシング枠を使う

クレジットカードには買物に使えるショッピング枠とは別に借入に使えるキャッシング枠があります。

クレジットカードのキャッシング枠とは、現金を借りることができる枠のことです。お持ちのクレジットカードに30万円以上のキャッシング枠が設定されていれば、その範囲内で借入が可能です。

ただし、お持ちのクレジットカードにキャッシング枠が付いていない場合は、新たにキャッシング枠の審査を受ける必要があります。

質屋に品物を預ける

質屋では、品物を担保として預けることで、査定額に応じたお金を借りることができます。質屋に預ける場合、品物を質屋に持込んだその日に現金を受取ることが可能です。

返済期日までに元金と利息を支払えば、預けた品物を返してもらうことができますが、返済ができなかった場合は品物の所有権が質屋に移ってしまうので注意が必要です。

質屋によく持ち込まれる品物には以下のようなものがあります。

- ・腕時計

- ・宝石

- ・バッグ

- ・スマホ

- ・財布

- ・金やプラチナ

特に多くの人が所有しているスマホは近年端末価格が高騰しており、データを残したまま預けることができます。

預けた品物の査定額が30万円であれば、30万円の借入が可能です。

生命保険の契約者貸付制度を使う

生命保険に加入している場合、契約者貸付制度を利用できる可能性があります。この制度は、生命保険で積立てられている解約返戻金を担保として、保険会社からお金を借りる方法です。

解約返戻金とは、生命保険を解約した場合に保険会社から契約者に払い戻されるお金のことです。

契約者貸付制度を利用するメリットは、保険契約を解約することなく、解約返戻金の7割〜9割くらいの金額の借入ができる点です。

保険契約に基づいて貸付が行われるため、原則審査を受ける必要はありません。さらに、利息が比較的低めに設定されているため、カードローンやクレジットカードのキャッシング枠と比較して返済の負担を抑えることが可能です。

加入している生命保険の解約返戻金が30万円以上ある場合は、利用を検討してみてはいかがでしょうか。

定期預金担保貸付(総合口座の自動貸付)を利用する

定期預金担保貸付とは、定期預金を担保にしてお金を借りることができる制度です。多くの金融機関では、総合口座(定期預金や普通預金などをセットで利用できる口座)の契約をすると、普通預金の残高が不足した場合に自動的に定期預金から借入ができます。

自分の預金を担保にするため、原則として審査はなく、また定期預金を解約することもなく比較的低金利で借りることができます。また、借入可能な金額は一般的に定期預金残高の8~9割程度が上限となります。

38万円以上の定期預金残高がある場合は、30万円以上の借入ができる可能性があります。

家族や友人を頼る

どうしてもお金を借りる手段がない場合、家族や友人に相談することを検討してもいいかもしれません。なぜなら、金融機関からお金を借りる場合とは異なり、審査が必要なく利息もかからないことが一般的だからです。

ただし、事前に借入目的や返済期日を明確に伝えることが重要です。

また、お金を借りる際には借用書を作成しておくことをおすすめします。借入金額や返済期日を書面に残していなかった場合、双方の認識違いが原因でトラブルになり、家族や友人との関係が悪化することもあるので注意が必要です。

公的融資を利用する

急な出費や生活困窮などの理由でお金について悩んでいる場合は、国や自治体が提供する公的な融資制度を利用できる可能性があります。

公的融資は、一般的に融資までに時間がかかるものの、民間の金融機関と比べると低所得者や無職の人、年金受給者でも利用できる可能性が高いからです。

ただし、制度ごとに利用できる人は異なります。

| 主な制度 | 主な対象者 |

|---|---|

| 生活福祉資金貸付制度 | 低所得世帯 高齢者世帯 |

| 求職者支援資金融資 | 職業訓練受講給付金の支給決定を受けている人 ハローワークで、求職者支援資金融資要件確認書の交付を受けた人 |

| 母子父子寡婦福祉資金貸付金 | 20歳未満の児童を扶養している配偶者のいない母親や父親など |

加えて、借入可能な金額が30万円未満の制度もあるため、事前に条件を確認してから検討することをおすすめします。

どんな制度があるか気になる方は、お住まいの地域の社会福祉協議会やハローワーク、自治体の福祉担当窓口に問合せてみましょう。

カードローンの借入は必ず審査がある

消費者金融や銀行などの金融機関からお金を借りる際には、必ず審査が行われます。なぜなら、返済能力を確認して過剰な貸付をしないことが法規制で定められているためです。

そのため、審査に通った場合のみ借入ができます。

一方で、「審査なし」や「誰でも借りられる」といった言葉で勧誘を行う業者は法外な金利を請求したり、悪質な取り立てを行ったりする違法業者である可能性が高いので注意しましょう。

カードローンの審査項目とは

カードローンの審査基準は、銀行や消費者金融などの金融機関によって異なります。具体的な審査基準は公表されていませんが、多くの金融機関が共通して重視している審査項目があります。

ここでは、カードローンの審査において、申込者が押さえておきたい基準について紹介します。

収入が安定しているか

カードローンの審査において、重要なポイントの1つが「返済能力」です。金融機関は、貸したお金が返済される見込みがあるかを確認するために、申込者の収入金額だけでなく、毎月継続して安定した収入であるかをチェックします。

そのため、審査項目には、勤務先、勤続年数、雇用形態(正社員、契約社員、派遣社員、アルバイト、パートなど)などの情報も含まれています。

一般的に、正社員である、勤続年数が長い、勤務先の規模が大きいほど審査が有利になるといわれています。

過去の借入状況などの信用情報

カードローンの審査では、「信用情報」を必ず確認されるので注意が必要です。信用情報とは、ローン契約やクレジットカードに関する取引履歴のことです。

具体的には、借入件数や借入金額、過去の取引での延滞の有無、債務整理の履歴などがあります。

過去に返済の遅れや任意整理・自己破産などの債務整理をした記録が残っている場合、返済能力に不安があると判断され、審査に不利に働く可能性が高くなります。

年齢などの属性情報

カードローンには、金融機関や消費者金融ごとに申込が可能な年齢が定められています。

成人年齢の引下げにより、18歳以上から申込が可能になったカードローンもありますが、依然として多くの金融機関では、申込可能な年齢を20歳以上にしている会社がほとんどです。

審査時には、運転免許証や健康保険証などによる年齢確認、家族構成や配偶者の有無などを入力する必要があります。

消費者金融のカードローンなら即日融資できる場合も!

今すぐお金が必要な場合は、消費者金融のカードローンがおすすめです。消費者金融では本人確認書類をスマートフォンアプリから提出することで、申込から借入までインターネット上で完結できるため、最短即日で融資を受けられる可能性があります。

また、初回契約日もしくは初回利用日の翌日から一定期間は利息なしでお金を借りられる無利息サービスを提供している消費者金融もあります。

無利息サービスを活用すれば、返済の負担を減らすことが可能です。

2週間程度の猶予がある場合は銀行のカードローンも有効

2週間程度の猶予がある場合は、銀行のカードローンという方法もあります。一般的に、銀行のカードローンは融資までに数日から2週間程度かかりますが、消費者金融よりも金利が低い傾向があります。

そのため、返済の負担を抑えたい人は検討してもいいかもしれません。

カードローンで30万円を借りると利息はいくら?

カードローンで30万円を借りた場合の利息がいくらになるか知っておきたい方もいるかもしれません。

そこで、プロミスで30万円を金利17.8%でお借入した後に、1年(12回)でご返済した場合の利息やご返済総額を計算しました。

| 返済回数 | 返済金額 | 元金充当 | 利息充当 | 残高 |

|---|---|---|---|---|

| 1 | 27,475円 | 23,025円 | 4,450円 | 276,975円 |

| 2 | 27,475円 | 23,367円 | 4,108円 | 253,608円 |

| 3 | 27,475円 | 23,714円 | 3,761円 | 229,894円 |

| 4 | 27,475円 | 24,065円 | 3,410円 | 205,829円 |

| 5 | 27,475円 | 24,422円 | 3,053円 | 181,407円 |

| 6 | 27,475円 | 24,785円 | 2,690円 | 156,622円 |

| 7 | 27,475円 | 25,152円 | 2,323円 | 131,470円 |

| 8 | 27,475円 | 25,525円 | 1,950円 | 105,945円 |

| 9 | 27,475円 | 25,904円 | 1,571円 | 80,041円 |

| 10 | 27,475円 | 26,288円 | 1,187円 | 53,753円 |

| 11 | 27,475円 | 26,678円 | 797円 | 27,075円 |

| 12 | 27,476円 | 27,075円 | 401円 | 0円 |

| 累計 | 329,701円 | 300,000円 | 29,701円 | 0円 |

この結果から、利息分は2万9,701円、ご返済総額は32万9,701円であることがわかります。プロミスのご返済シミュレーションでは、利息の他に毎月の返済額から返済期間をシミュレーションすることも可能です。

そもそも金利・利子・利息の違いとは?

カードローンやクレジットカードのキャッシングといった借入を行う時、金利と利子、利息といった言葉をよく聞きます。なんとなくわかっていても、どう違うのか正しく説明できるでしょうか。まずは、金利・利子・利息、それぞれの意味について解説します。

金利:借入額に対する利息の割合

金利は借入額(元本)に対する利息の割合のことで、利率ともいいます。似ている言葉に利息がありますが、利息は金額で表す、金利は率で表すという点で異なります。

カードローンなどの融資サービスでは、利息制限法によって以下のように金利の上限が決められているので見ていきましょう。

■利息制限法の上限金利

| 借入した金額 | 上限金利 |

|---|---|

| 10万円未満 | 年20.0% |

| 10万~100万円未満 | 年18.0% |

| 100万円以上 | 年15.0% |

金融機関は利息制限法の範囲内であれば、自由に金利を設定することが可能です。消費者金融各社や銀行によって金利が異なるのはそのためです。なお、一般的にカードローンの金利は、1年間にかかる利率を表す年利となっています。

同じ消費者金融で借りる場合であっても、実際に借入の契約者に適用される金利には幅があり、金利の幅は4.5~18.0%と幅広いです。基本的に、適用金利は借入金額(融資金額)が少ないほど高くなる傾向があり、カードローンの場合は一般的に利用限度額が少ないほど、金利が高く設定されます。

利用限度額は、本人の希望の他に、属性情報、信用情報、借入状況などをもとにした審査によって決められます。審査結果によって利用限度額が高く設定されれば、金利も低くなりやすいです。また、初回利用時は、高い金利が適用される傾向がありますが、一度完済すると返済実績に応じて金利が下がるケースも見られます。

利子・利息:元本に追加して支払うお金

利子と利息は同じ意味で使われることが多い言葉です。しかし、利子は貸す側が元本に加えて受け取るお金、利息は借りた側が支払うお金という意味で使い分けられることがあります。

法律用語として使う場合も表現方法が異なります。利息制限法等の法律用語では利息、所得税法では利子税や利子所得など利子を使うことが一般的です。ただし、利息と利子は、明確に使い分けられていない場合も多く、基本的には同じ意味と考えて問題ありません。

利息をできるだけ少なくするには?

借入をする時は、できるだけ利息は少ないほうがいいと考える人が大半です。では、利息をできるだけ少なくしたいと思ったら、どのような方法が考えられるのでしょうか。ポイントを6つご紹介します。

低い金利の借入先を選ぶ

カードローンを利用する場合、消費者金融と銀行、信販・クレジット会社では金利が異なります。大まかにいえば、消費者金融カードローンと信販・クレジットのカードローンは、比較的金利が高めに設定されていることが多く、15.0~18.0%が目安と言われています。対して、銀行カードローンは、一般的に14.0~15.0%前後です。

ただし、金利が低いほど審査は厳しく、融資までのスピードが遅い傾向があります。消費者金融カードローンであれば、申込当日に借入まで完了する即日融資が可能なこともありますが、銀行は融資までに数日かかるのが一般的です。

即日融資についてはこちらもご覧ください。

ご融資をお急ぎのお客さまへ(即日融資)

無利息期間を活用する

消費者金融カードローンの金利は高めに設定されていることが多いのですが、指定された条件を満たせば「無利息期間」が利用できることもあります。

大手消費者金融では、はじめて利用する方に対して30日間の無利息期間のサービスを実施していることがあります。借入から30日間の利息が無料になるので、返済期間が短ければ銀行カードローンを利用するよりも利息を抑えることも可能です。

例えば、5万円を借りて30日以内に5万円を返済すれば、利息は0円です。一度だけではなく、無利息期間中なら何度借入をしても、利息0円が適用されます。

なお、初回利用時以外にも無利息期間を適用するキャンペーンを行っている場合もあるので、インターネットなどで調べてみることをおすすめします。

無利息期間についてはこちらもご覧ください。

30日間無利息サービス

繰上返済(臨時返済)する

多くのカードローンは、毎月一定額を返済する以外に、借入残高の一部、または全額の返済ができます。このような返済方法を、繰上返済(臨時返済)と言います。

臨時収入があった時などに、繰上返済をすると借入元本を減らすことができ、返済期間を短縮することが可能です。結果的に、支払う利息を抑えることができます。

毎月の返済金額を増やす

30万円を年利18%で借りて毎月1万円ずつ返済する場合、返済期間41か月で総返済額は40万1,523円です。利息が高いと感じる場合は、生活に負担をかけない範囲で毎月の返済金額を増やすようにしましょう。

仮に毎月の返済額を1万5,000円ずつにすれば、返済期間24か月で総返済額を35万9,332円にできます。返済期間を短くすれば、元金の減りが早くなるため、支払う利息を抑えやすくなります。

借換を利用する

利用しているカードローンの金利が高い場合、他の金利の低いカードローンに乗り換えれば、利息を抑えることができます。このような方法は借換と呼ばれており、利息を少なくしたり、月々の返済額を減らしたりすることができるかもしれません。

しかし、借換にはデメリットもあります。借換とは、新たなカードローンに申込をしたり既存のカードローンの借入を増額したりすることを意味するので、再度審査を受ける必要があります。

月々の返済額が少なくなっても返済期間が長くなったり、反対に月々の返済額が多くなったりすることもあるので、しっかりシミュレーションしてから申込をしてください。

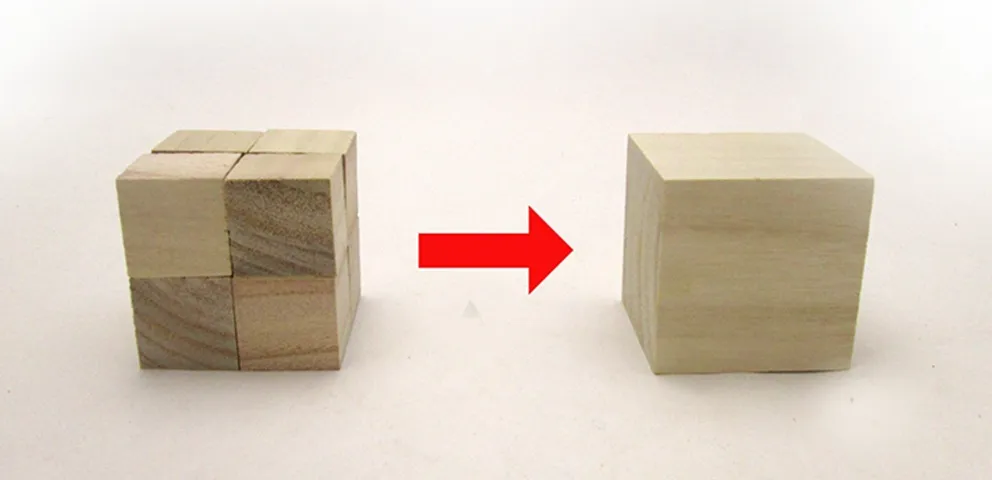

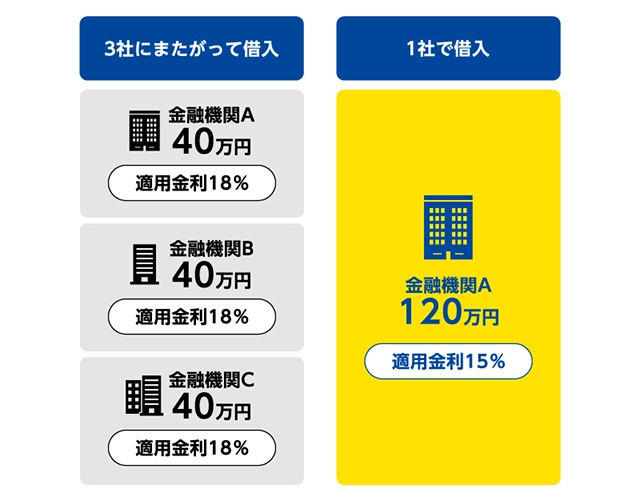

おまとめローンを利用する

利息を抑えたい場合は、おまとめローンの利用を検討してもいいかもしれません。おまとめローンとは、複数の借入先からの借金を1つにまとめて返済の負担を抑える方法のことです。

金利の低い借入先にローンをまとめた場合、利息の負担を抑えるだけでなく、返済の管理も楽になります。

ただし、おまとめローンでは、一般的なカードローンのように追加で借入することができないので注意が必要です。また、おまとめローンは既に借入額が大きい人が利用する傾向があるため、一般的に通常のカードローンよりも審査が通りにくいと言われています。

また、元々利用しているカードローンが低金利だった場合は、おまとめローンを使うことで、反対に金利が上がることもあるので注意が必要です。

おまとめローンについてはこちらの記事もご覧ください。 借入をまとめる「おまとめローン」とは?プロミスを例に仕組やメリット・利用時の注意点を解説

30万円を借りる時の注意点

借入は適切に行わなければ、返済の負担が大きくなることがあります。借入する際に押さえておくべき注意点について解説します。

信頼できる機関から借りる

必ず公的機関・銀行・登録を受けた貸金業者など信頼できる機関からお金を借りるようにしましょう。

信頼できる機関は、法律に則って運営をしているので、金利や手数料が適正です。期日までに返済が難しくなった場合でも、相談窓口に相談すれば対処方法を教えてくれます。

信頼できない機関の場合、厳しい取り立てをされたり違法な金利で貸付をすることがあるので、利用してはいけません。

目的に合った方法で借りる

何の目的で借入が必要かを考えた上で、適切な方法でお金を借りましょう。特定の目的でのみ利用できるローンを契約したほうが金利や返済期間などの条件が有利になることもあります。

また、うっかり決められた使用用途と異なる目的でお金を使った場合、一括返済を求められたり今後の利用が難しくなったりすることもあるので注意が必要です。

検討しているローンがご自身の目的に合っている方法かを確認してから利用しましょう。

計画的に利用する

借入をする場合は、借入が本当に必要なのか、金利や利息、最終的な返済額を確認した上で本当に返済が可能かなどを考えて利用することが重要です。なぜなら、お金が足りない場合でも借入をせずに解決できることがあるからです。

また、金利の高い金融機関を選んだり借入額が多かったりすると、毎月の返済額や利息の負担が大きくなります。一方で、毎月の返済額を減らすために返済期間を延ばしすぎると、支払う利息が多くなり、最終的に返済額が大きくなってしまうこともあるので注意が必要です。借りた後になって困らないように計画的に利用することを推奨します。

返済期日には絶対に遅れない

お金を借りる際、返済期日には絶対に遅れないようにしましょう。返済に一日でも遅れてしまうと、遅延利息と呼ばれる本来支払う必要がなかったお金が発生してしまいます。

さらに、一般的に滞納が2~3か月以上続くと、個人信用情報機関に「異動情報」として登録されます。異動情報が登録されると、他のローンやクレジットカードの審査に通りにくくなるので注意が必要です。

借入・返済方法を確認する

多くのカードローンでは、コンビニや提携金融機関のATM、インターネットバンキング、口座振替といった方法に対応しています。そのため、時間や場所を選ばずに借入・返済が可能です。

しかし、各カードローンによって利用可能なATMの種類や時間帯などが異なります。

カードローンの申込をする前に、対応しているATMが自宅や勤務先の近くにあるか、インターネットバンキングに対応しているかなどを確認しておくことをおすすめします。

借入についてよくあるご質問

キャッシングに関してよくあるご質問と、その答えをまとめました。

30万円を借りるには条件がありますか

借入には申込審査が生じるため、審査上の条件があります。主な審査内容は以下のとおりです。

安定した収入がある

審査では、返済能力があるかどうかを見られます。借りたお金を毎月きちんと返すためには、安定した収入が毎月あることが前提です。そのため、安定した収入があることが審査の通過には必要とされています。

とはいえ、正社員ではない派遣社員やアルバイトといった非正規雇用であっても、安定した収入があればこの条件を満たすことができます。

20歳(場合によっては18歳)から74歳までである

多くの金融機関では、借入に年齢制限を設けています。設定される年齢は金融機関ごとに異なり、下限は20歳以上と定める金融機関が一般的ですが、民法の成年年齢が18歳に引下げられたため、18歳以上を条件とする金融機関も出てきています。

上限については、高齢だと安定した収入を得るための手段が少なくなってしまうため、69歳以下、または74歳以下と定める金融機関が多い傾向です。

借入金の総額が総量規制にふれない

貸金業者からお金を借りる場合、他の貸金業者からの借入も含めた借入残高が一定額を超えてしまうようであれば、新たにお金を借りることはできません。なぜなら、貸金業法で貸金業者は借入残高が年収の3分の1を超える人には、新たに貸付してはならないと定められているからです。

例えば、年収300万円の人が借りられる合計金額は約100万円です。そのため、申込時に他の貸金業者からの借入残高が100万円近くあると、新たに借入することは難しくなります。

過去に借入に関する大きな契約違反を起こしていない

安定した収入、年齢、総量規制の条件を満たしていても、過去に借入に関する大きな契約違反を起こしていると審査に通りにくくなります。借入に関する大きな契約違反とは、借りたお金を返済しなかった場合や返済が期日から大幅に遅れてしまった場合など、当初の契約どおりの返済ができないことを指します。

例えば、スマートフォンの料金延滞やクレジットカードの支払遅延などです。借入に関する大きな契約違反の情報は信用情報機関に登録され、一定期間保存されているので、金融機関は審査時に照会して確認しています。

単利と複利とはなんですか

単利とは元金に対してのみ利息を上乗せする方式を指します。一方、複利は元金と一年目の利息を合計した額に次年度の利息を上乗せする方式のため、長期的に借入をする場合は複利のほうがご返済額が多くなります。

金利が20%を超える場合はありますか

金利は、利息制限法や出資法のもと貸付額の20%までと定められています。これを超える場合には、違法業者の可能性があります。怪しい業者と感じた場合は、財務局または都道府県の賃金業担当課に確認し、登録業者であるかどうか確認を取りましょう。

無職でも30万円を借りる方法はありますか

無職の人が金融機関から30万円を借りるのは困難です。なぜなら、金融機関は返済能力を最重要視していますが、無職の人は安定した収入がないため審査に通らない可能性が高いからです。

無職でもお金を借りたい場合は、公的融資制度というものもあります。公的融資制度は融資の条件に安定した収入を求められないため、無職の人でもご利用いただける可能性があります。

さらに、カードローンよりも低い金利か無利子でお金を借りることが可能です。公的融資制度を利用するためには、まず各都道府県の社会福祉協議会に相談する必要があります。

無職や収入の少ない人でもお金を借りる方法については、以下の記事をご覧ください。

プロミス等の消費者金融は無職でも借入はできる?フリーター・失業中でもお金を借りる方法を解説

低金利の借入手段を選び、利息と返済総額を把握してから利用しましょう

30万円を借りる方法は、クレジットカードのキャッシング枠、生命保険の契約者貸付制度、カードローンなどがあります。

さまざまな方法がありますが、なるべく低金利の方法を選ぶことで、利息を抑えることが可能です。他にも無利息サービスを利用したり繰上返済をしたりすれば、利息を抑えられる可能性があります。

また、これから30万円を借りようと考えている方は、事前に利息と返済総額がいくらかかるか確認しておくことも重要です。返済計画を立てやすくなるので、30万円を返済できそうか予想できます。

まずは、融資にかかる時間や金利などを比較して、ご自身に最適な借入手段を検討してみてください。