世帯別の生活費の平均はどのくらい?内訳と節約方法を解説

毎月の生活費が足りないと感じている方にとって、他の人の生活費はいくらくらいなのかが気になるところではないでしょうか。生活費の平均は、一人暮らしで約16.7万円、二人世帯で約29.4万円、そして四人世帯だと約31.6万円です。さらにこれらの生活費の内訳についても紹介しますので、まずは平均と比べて自分の生活費がどの位置にあるのかを確認してみましょう。

その上で生活費が足りないと感じている方に向けて、固定費の見直しや変動費の節約方法を解説し、生活費が足りない問題を解決するお手伝いをしたいと思います。

目次

【世帯別】1か月の生活費の平均を解説

他の人たちのお財布事情を知る上で役に立つのが、国の統計です。単身世帯(一人暮らし)と二人世帯、そして四人世帯の世帯別に1か月の生活費の平均を紹介します。

一人暮らしの場合

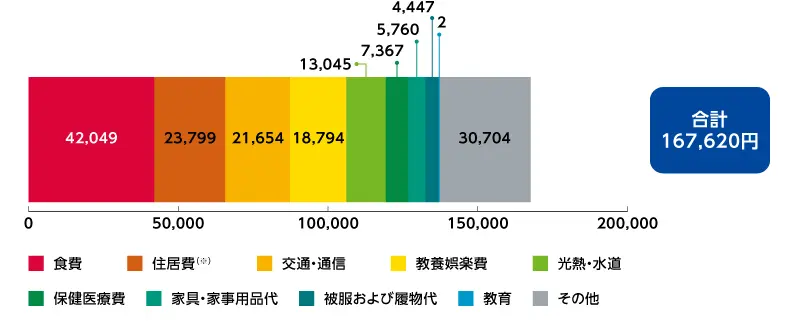

単身世帯(一人暮らし)の場合、毎月の生活費の平均は約16.7万円です。その内訳とそれぞれの金額は以下のとおりです。

| 項目(抜粋) | 金額 |

|---|---|

| 住居費(※) | 23,799円 |

| 食費 | 42,049円 |

| 光熱・水道 | 13,045円 |

| 家具・家事用品代 | 5,760円 |

| 被服および履物代 | 4,447円 |

| 保健医療費 | 7,367円 |

| 交通・通信 | 21,654円 |

| 教育 | 2円 |

| 教養娯楽費 | 18,794円 |

| その他 | 30,704円 |

| 消費支出 | 167,620円 |

引用:総務省統計局

※住居費は持家や家賃の低い給与住宅に住んでいる世帯も含めた全部の世帯の平均

二人世帯の場合

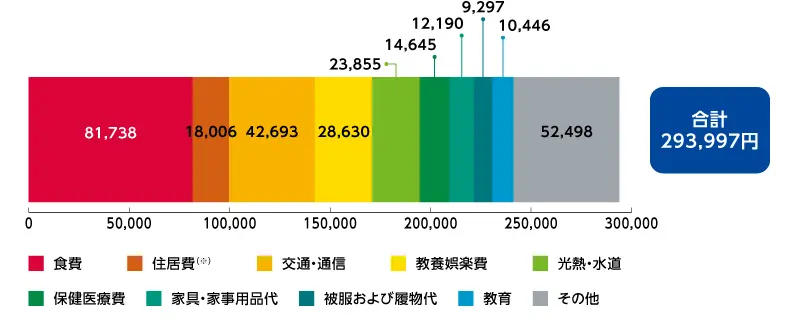

次に、二人世帯の場合も見てみましょう。二人世帯の生活費の平均は、約29.4万円です。一人暮らし世帯と比べると人数が倍になっているのに生活費が倍になっていないのは、2人でシェアできるものが多く、生活費を節約しやすい部分があるからと推測できます。

| 項目(抜粋) | 金額 |

|---|---|

| 住居費(※) | 18,006円 |

| 食費 | 81,738円 |

| 光熱・水道 | 23,855円 |

| 家具・家事用品代 | 12,190円 |

| 被服および履物代 | 9,297円 |

| 保健医療費 | 14,645円 |

| 交通・通信 | 42,693円 |

| 教育 | 10,446円 |

| 教養娯楽費 | 28,630円 |

| その他 | 52,498円 |

| 消費支出 | 293,997円 |

引用:総務省統計局

※住居費は持家や家賃の低い給与住宅に住んでいる世帯も含めた全部の世帯の平均

四人世帯の場合

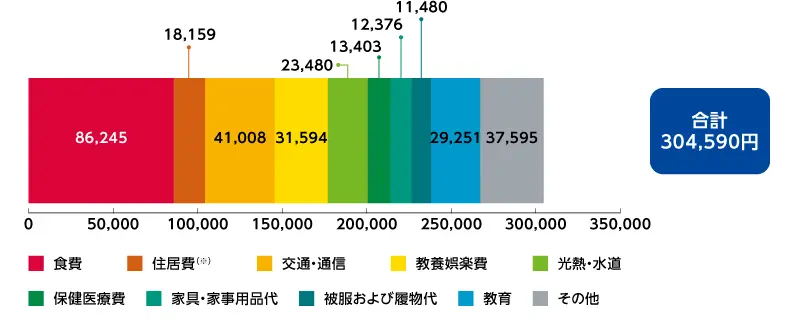

次は、四人世帯の生活費も見てみましょう。四人家族で有業者(働いている人)が1人という家族構成の場合、生活費の平均は約31.6万円です。

食費や交通費、通信費、教養娯楽費などが増えているのは、家族の人数が増えたことや子供に使うお金が多くなったことが理由と考えられます。

| 項目(抜粋) | 金額 |

|---|---|

| 住居費(※) | 18,159円 |

| 食費 | 86,245円 |

| 光熱・水道 | 23,480円 |

| 家具・家事用品代 | 12,376円 |

| 被服および履物代 | 11,480円 |

| 保健医療費 | 13,403円 |

| 交通・通信 | 41,008円 |

| 教育 | 29,251円 |

| 教養娯楽費 | 31,594円 |

| その他 | 37,595円 |

| 消費支出 | 304,590円 |

引用:総務省統計局

※住居費は持家や家賃の低い給与住宅に住んでいる世帯も含めた全部の世帯の平均

生活費は「固定費」と「変動費」に分類できる

生活費は大きく、「固定費」と「変動費」に分類することができます。固定費とは毎月ほぼ決まった金額を支払う費用のことで、毎月必ず発生するものです。そして、変動費はその月によって金額が変わる費用のことで、月によっては発生しないこともあります。

それぞれどんな費用が含まれているのか、見てみましょう。

<固定費の例>

- ・家賃や住宅ローンの返済

- ・光熱費、水道料金

- ・通信費

- ・保険料

- ・各種サブスクリプションの利用料金

- ・塾や習い事の月謝、学費

<変動費の例>

- ・食費、飲食代金

- ・日用品の購入費

- ・衣服や靴の購入費

- ・交際費

- ・交通費

- ・医療費

- ・趣味や旅行の費用

これら以外にもさまざまな費用がありますが、主なものを挙げると上記のようになります。固定費と変動費はそれぞれ節約する方法が異なるので、次項からそれぞれの節約方法を解説します。

固定費の節約方法5選

固定費は毎月発生するものなので、それをいかに低く抑えるかがポイントです。いまよりも安いサービスに切替えることが軸になりますが、固定費の種類によっては使っていないサービスを解約するなどの方法も含まれます。

住居費を見直す

人間が生活をするには住む場所が必要なので、住居費は必ず発生します。それだけに節約は難しいように見えるかもしれませんが、賃貸・持家のどちらであっても節約の余地はあります。

賃貸住宅であればいまよりも家賃の安い住宅に引越す、契約更新のタイミングに家賃引下げの交渉をするなどの方法があります。あらかじめいまよりも家賃の安い物件を見つけた上で「引越しを検討している」と伝えつつ交渉をすることで、家賃引下げに応じてもらいやすくするといった交渉のテクニックもあるので、参考にしてください。

持家の住宅ローンを返済中の場合は、繰上返済や金利の低い住宅ローンへの借換などが有効です。住宅ローンの繰上返済とはお金に余裕がある時に月々の返済とは別に住宅ローンの返済をすることです。返済期間が短くなり、総返済額を抑えることにもつながります。

水道光熱費を見直す

水道光熱費を節約する2つの柱は、「使い方の工夫」と「安いサービスへの乗換」です。

食器洗いの前のつけ置き洗いや風呂の残り湯の活用などで水の使用量は削減できますし、こまめに照明を消す、使わない家電のコンセントを抜いておく、給湯器の設定温度を見直すなどの方法で節電の余地は十分あります。

また、電気やガスは自由化によっていまよりも料金の安い電力会社やガス会社に乗換えることも可能です。他に使用しているサービス(携帯電話やネット回線など)と同じグループ会社にすることでオトクな料金プランを適用するといったアイディアもあります。

通信費を見直す

いまやスマートフォンをはじめとする通信機器は重要なインフラの1つとも言えるので節約のために解約してしまうことは現実的ではありませんが、格安SIM会社に乗換えることで月額料金を安くできる可能性があります。

携帯キャリアを変更しなくても、毎月の使用量に合った料金プランを選ぶことで月額料金を抑えられるかもしれませんし、不要なオプションを解約すればその分の料金も節約できます。

外出先では無料のWi-Fiを積極的に利用すればデータ通信料を抑えられるため、その積重ねで通信費を削減できるかもしれません。ただし、無料Wi-Fiサービスを利用する際にはセキュリティ面での注意が必要になるため、パスワード不要のWi-Fiは利用を避ける(暗号化されておらず盗み見される恐れがあるため)などの避ける対策は意識するようにしましょう。

保険を見直す

保険を見直すことで、保険料を引下げられる可能性があります。保険料は保障内容によって決まるので、不要な保障や過度な保障を見直すことで保険料を引下げられる可能性があります。また、同じ保障内容であっても保険料が安い保険会社に乗換をすることで保険料の引下げが可能です。

さらに、保険料をまとめて支払うことによって割引が適用されることもあるので、こうした方法も含めて保険の見直しをしてみる価値は大いにあります。

サブスクリプション費を見直す

サブスクリプションを利用している方は多いと思いますが、そのなかに利用していない、加入していることすら忘れているものはないでしょうか。解約を忘れたまま毎月の料金だけが発生している場合は特にもったいないので、現在料金が発生しているサブスクリプションをすべて書き出してみて、必要なものと不要なものを仕分してみてください。

必要なサービスであっても利用頻度がそれほど高くないのであれば、安いプランに変更できるかもしれません。

ローンを見直す

現在利用しているローンから、より金利の低いローンに借換をすると利息が抑えられ、総返済額を抑えることにつながります。

複数の借入がある場合は、それを1つにまとめることで、より金利の低いローンに借換ができる可能性があります。また、借入先を1つにまとめると返済日が1回に集約されるため、返済の管理もしやすくなるメリットもあります。

先ほど紹介した繰上返済も将来の利息を減らすことにつながるため、節約したお金を他のことに使える余地も広がります。

変動費の節約方法4選

固定費の次には、変動費の節約方法について解説します。ここでは4つの方法・ノウハウを紹介しますが、変動費はゼロにすることもできるほど工夫できる余地が大きいので、できることから実践してみてください。

食費を見直す

食費を節約するコツとして押さえておきたいポイントは、「食費を月の初めに決めてそのなかで支出する」こと、そして「自炊の活用」です。

特に制限を設けずに支出していると食費はどんどん増えてしまうので、最初に決めた金額のなかで毎日どの程度を使えるのかという費用感をつかむことが重要です。その上で自炊を積極的に活用しましょう。完全に自炊だけで生活をするのは長続きしない恐れもあるので、週のうち外食をするのは何日、自炊をするのは何日といったように日数を決めておくのがおすすめです。

また、自炊をする上でも「スーパーの見切り品を狙う」「コンビニよりもスーパーを利用する」「昼食には弁当を持参する」「休日に作り置きをしておく」といった工夫で食費を抑えられる余地はどんどん大きくなるでしょう。

被服費を見直す

被服費とは、洋服や靴などを購入する費用のことです。商品によっては単価が高いので、衝動買いなど予定にない買物が多くなると増大しますし、逆に上手に買物をすると節約効果は高くなります。

トレンドアイテムは比較的価格の安いファストファッションを中心に揃え、本当に欲しいものは質の高いものを購入して長く使うといった使い分けが有効です。常に新しい服を着ておしゃれを楽しみたい方には、月額のレンタルサービスがおすすめです。レンタルサービスは冠婚葬祭など特別な場面で着る服も借りることができるので便利です。

また、フリマアプリや古着店などを活用するのもいいでしょう。子供服はすぐにサイズが合わなくなってしまいますが、こうしたサービスを使って売れば収入になりますし、逆に誰かが不要になった服を安く買うこともできます。

日用品の購入方法を見直す

日用品は購入の仕方を工夫することで、節約が可能です。スーパーなどが展開しているプライベートブランドの商品を選ぶと比較的安いものが多いですし、ティッシュペーパーやトイレットペーパーなど使用期限が長い日用品は、安く売られているスーパーやホームセンターなどで購入することで単価を抑えられます。

交際費の見直し

人付合いにかかる交際費については、食事会や飲み会の回数を減らすことで節約が可能です。もちろん仕事上の大切なお付合いもあるでしょうし、大切な人との食事といった時間もあるでしょう。交際費は完全にゼロにするというより、優先順位を決めて重要なものは参加をして不要だと感じるものは参加する回数を減らすといった方法が有効です。

相手との関係性をしっかり考慮して、必要なものまで節約しないことが重要です。

まとめ

生活費の平均はいくらくらいなのか?という疑問に対して多くの人のお財布事情を紹介し、その上で生活費を節約する方法を解説しました。生活費が足りないと感じている方は、ぜひできることから実践してみてください。

それでも生活費が足りないという場合は、カードローンを上手に利用するのも1つの方法です。