収入証明書類とは?種類や取得方法、必要になるケース、提出方法を解説

住宅ローンを組む際や借入をする際に、収入証明書類の提出を求められることがあります。しかしながら給与明細書や源泉徴収票、確定申告書などさまざまな書類があり、ローンによって使用できる書類が異なるため、どういった書類を提出したらいいのかわからないという方もいるかもしれません。

この記事では、収入証明書類として使用できる各種書類の種類や取得方法の他、収入証明書類が必要になるケースや一般的な提出方法について解説します。

目次

【この記事でわかること】

・収入証明書類として利用できる書類

・収入証明書類の取得方法

・収入証明書類の提出方法と注意点

収入証明書類とは?

収入証明書類とは、自身の収入を証明することができる公的な書類の総称です。「収入証明書」という名称の書類があるわけではなく、収入金額や所得金額などが記載されている書類全般を指します。プロミスの場合は、以下の書類が該当します。

- ・源泉徴収票(最新のもの)

- ・確定申告書(最新のもの)

- ・税額通知書(最新のもの)

- ・所得(課税)証明書(最新のもの/「収入額」と「所得額」の記載があるもの)

- ・給与明細書(直近2か月分)+賞与明細書(直近1年分)

※賞与明細書がお手元にない場合は、直近2か月分の給与明細書をご提出ください。

ただし、使用できる収入証明書類は金融機関によって異なるので、申込前に公式サイトなどで確認しましょう。

【業種別】収入証明書類の種類

収入証明書類には以下のような種類がありますが、業種によって使用できる書類が異なります。

| 収入証明書類の種類 | 概要 | 給与所得者 | 自営業者・ 個人事業主 |

|---|---|---|---|

| 給与明細書 | 給与の内訳が記載された書類 | 〇 | |

| 源泉徴収票 | 年間の給与額や源泉徴収額(税額)が記載された書類 | 〇 | |

| 確定申告書の控え | 年間所得や所得税額を申告した書類の控え | 〇 | |

| 税額通知書 | 納税額が記載された書類 | 〇 | 〇 |

| 所得証明書・課税証明書 | 年間所得とそれに対する課税額が記載された書類 | 〇 | 〇 |

給与所得者の場合

給与所得者が取得できる収入証明書類には、主に以下の2つがあります。

- ・給与明細書

- ・源泉徴収票

給与明細書

給与明細書とは、会社員などの給与所得者が毎月勤務先から受け取る、給与の内訳が記載された書類です。収入証明書類として金融機関に提出する場合は、直近の連続した2か月分の給与明細書が必要になります。

また、賞与(ボーナス)の支給がある場合は、直近1年間分の賞与明細書も必要です。

なお、既に退職した勤務先の給与明細書や賞与明細書は使用できないので、必ず現在の勤務先のものを提出してください。

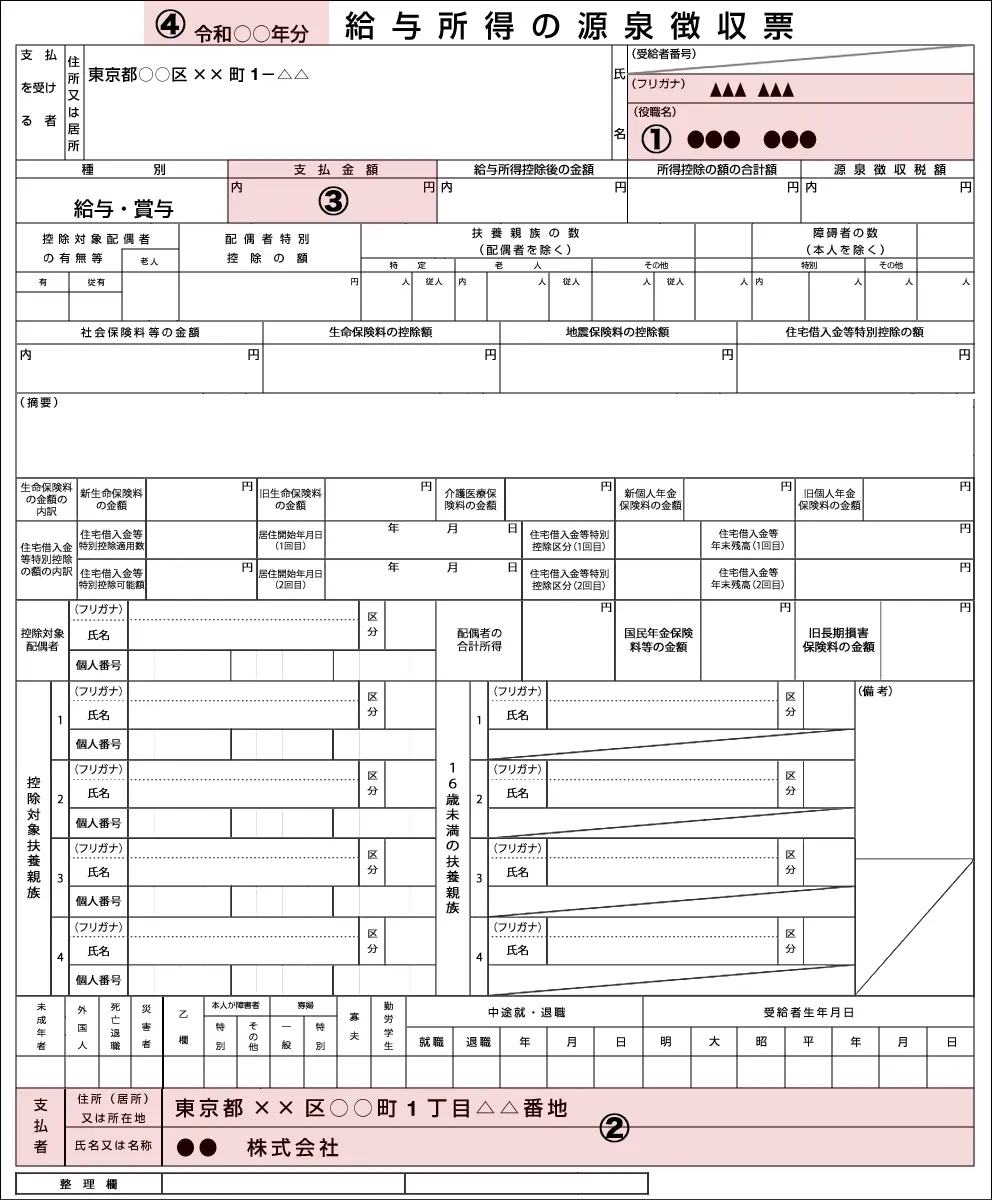

源泉徴収票

源泉徴収票とは、1年間の収入と、それに対する所得税額が記載された書類です。年末、もしくは退職時に勤務先から配布されます。勤務先からの給与や賞与の支払額や所得税額といった情報が記載されており、直近1年分の源泉徴収票を収入証明書類として利用することができます。

自営業者や個人事業主の場合

自営業者や個人事業主(フリーランス)の方が収入証明書類として利用できるのは、確定申告書です。

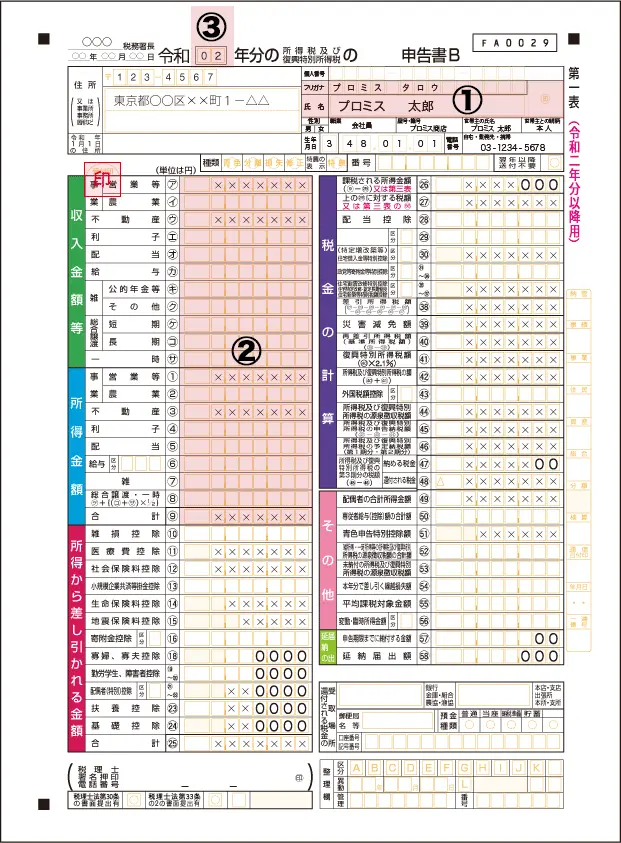

確定申告書の控え(青色申告書・収支内訳書)

確定申告書とは、毎年1月1日から12月31日までの1年間の所得の金額と所得税額を確定させて申告する、確定申告をした際に税務署に提出する書類のことです。ローンの申込時点で直近1年分の確定申告書の控えが、収入証明書類として利用できます。

確定申告を行うのは主に自営業やフリーランスなどの個人事業主で、事業収入がある方です。また、会社員でも2か所以上から給与を受け取っている方や、給与額が2,000万円を超える方は確定申告が必要になる場合があります。

確定申告書を税務署に直接提出、または郵送した場合は税務署の受付印の入った控えが収入証明書となりますが、国税電子申告・納税システムのe-Taxで申告した場合は受付印の入った控えは入手できません。

ただし、申告後にe-Taxのメッセージボックスに格納される、受信通知を印刷したものを収入証明書として利用できます。受診通知には、電子申告の受付日付が入っていることを確認してください。

なお、確定申告書を収入証明書類として使用する場合は、青色申告決算書や収支内訳書の提出も必要となる場合があります。

共通の書類

給与所得者・自営業者の両方に共通して利用できる収入証明書類には、主に以下の2つがあります。

- ・税額通知書(住民税決定通知書・納税通知書)

- ・所得証明書・課税証明書

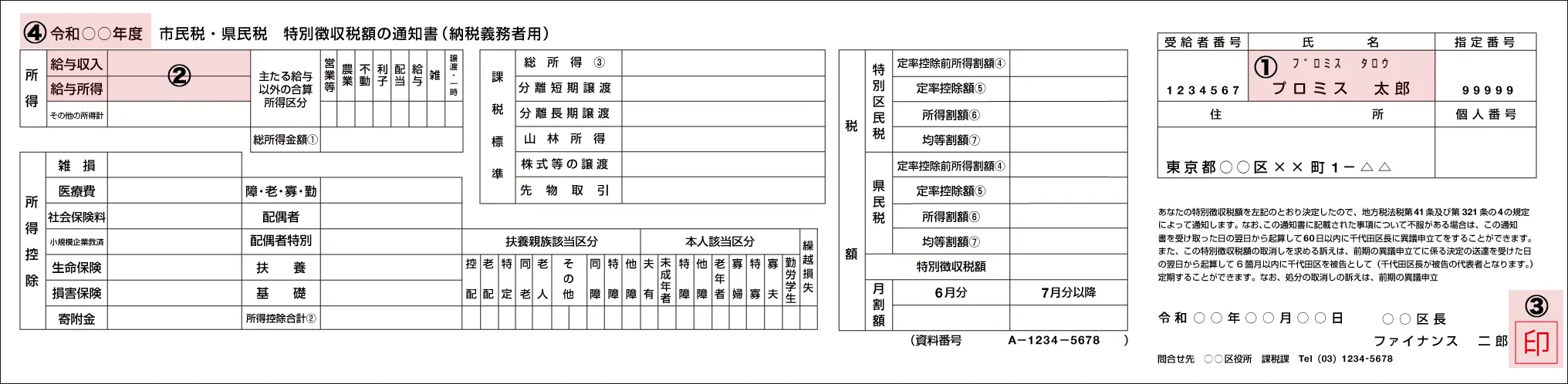

税額通知書(住民税決定通知書・納税通知書)

税額通知書(住民税決定通知書・納税通知書)は、決定した住民税の額を通知する書類のことで、年に1度、6月頃に居住する住所地の自治体から届くものです。会社員の場合は勤務先から配布されます。

所得証明書・課税証明書

所得証明書は、1月1日から12月31日までの所得額を証明するための公的な書類のことで、居住する住所地の自治体で取得できます。課税証明書は、住民税の課税額を証明する書類のことで、自治体によっては所得証明書ではなく、課税証明書を発行する場合があります。

所得証明書と課税証明書は、市町村役場で発行手続をする際に手数料がかかるので注意してください。

年金受給者の場合

年金受給者の場合は、以下の書類も必要となります。

- ・年金証書

- ・年金振込通知書

ただし、収入が年金のみの場合は借入できない金融機関も多いので、確定申告書や税額通知書など他の収入証明書とともに提出してください。

年金証書

年金証書とは、年金を受取る権利があることを証明する書類です。年金請求の手続後、支給が決定した際に送付されます。以下の4点を確認してから提出してください。

- ・最新のものであること

- ・本人の氏名が記載されていること

- ・支払開始年月と年金額の記載があること

- ・基礎年金番号が見えないよう加工(マスキング)されていること

年金振込通知書

年金振込通知書は年金通知書とも呼ばれ、口座振込で年金の受取りをする方に対して年金額を通知する書類です。毎年6月に送付され、6月から翌年4月までの期間、2か月に1回毎回いくら支払われるかが記載されています。以下の5点を確認してから提出してください。

- ・最新のものであること

- ・本人の氏名が記載されていること

- ・支払年月の記載があること

- ・年金額の記載があること

- ・基礎年金番号が見えないよう加工(マスキング)されていること

収入証明書類はどこで取得できる?

ローンの審査に必要な収入証明書類の取得方法は各書類の解説と同時に紹介しましたが、ここでも改めて、収入証明書類の取得方法を一覧表にまとめました。

| 収入証明書類の名称 | 取得方法 |

|---|---|

| 給与明細書 | 勤務先から毎月配布される。 |

| 源泉徴収票 | 勤務先から年末、もしくは退職時に配布される。紛失した場合は勤務先に依頼すると再発行を受けられる。 |

| 確定申告書の控え | 税務署にて受付印が入ったものを収入証明書類として使用可。e-Taxの場合はメッセージボックスに格納される受信通知を印刷したものを使用可。 |

| 税額通知書 | 給与所得者は勤務先から配布、自営業者は自治体から送付される。 |

| 所得証明書・課税証明書 | 居住する住所地の自治体で取得可能(ただし発行には費用がかかる)。 |

年金証書・年金振込通知書の再発行場所

年に1回送付される年金証書・年金振込通知書をなくしてしまった場合は、国民年金課、各支所、または各駅前行政センターで再発行できます。

本人確認書類と、基礎年金番号がわかる年金手帳などを用意してください。

収入証明書類として利用可能な有効期限

収入証明書類として有効な書類は、直近に発行されたものです。例えば、プロミスでは以下のように定義しています。

■収入証明書類として利用可能な期限

| 収入証明書類の種類 | 利用可能な期限 |

|---|---|

| 源泉徴収票 | 証明年度は前年度のもの ※提出日が1月1日から2月末日の場合は、証明する年度が前々年度のものでも可 |

| 確定申告書の控え | 証明年度は前年度のもの ※提出日が1月1日から3月31日の場合は、証明年度が前々年度のものでも可 |

| 税額通知書 住民税決定通知書 所得証明書 課税証明書 |

証明年度は前年度のもの ※提出日が1月1日から6月30日の場合は、証明年度が前々年度のものでも可 |

| 給与明細書 | 直近2か月分の連続した給与明細書(賞与がある場合は直近1年分の賞与明細書も必要) |

また、収入証明書類に記載された名前や必要な項目が記載されているかといった条件が設けられている場合もあります。提出先の条件にあてはまる収入証明書類を用意するようにしましょう。

収入証明書類が必要になる主なケース

続いて、収入証明書類の提出が必要になる主なケースをご紹介します。収入証明書類を提出しないと、各種手続ができないこともあるので注意しましょう。

賃貸物件を借りる時

賃貸住宅に入居する際には、家賃の支払能力を確認する必要性から入居審査が行われます。入居審査では年収も申告項目に含まれ、収入を証明するための書類を求められることがあります。

ただし、これはすべての賃貸住宅に共通する条件ではありません。家主や管理会社の方針などによって異なるため、賃貸住宅に入居する際には事前に確認するようにしてください。

健康保険・厚生年金保険の被扶養者になる時

配偶者が健康保険や厚生年金保険といった社会保険に加入していて、その社会保険の被扶養者になる場合は、年間の収入が130万円未満かつ扶養者の2分の1未満であることなどが要件となります。

これらの年収未満であることを確認するため、扶養者の勤務先から収入証明書類の提出を求められる場合があります。

子どもを保育園に入園させる時

保育園に支払う保育料は、保護者の市町村民税所得割額によって決まります。年末調整や確定申告を行った方は市町村民税所得割額が確認できるため、収入証明書類の提出は必要ありません。年末調整や確定申告を行っていない場合や、転入前の自治体で確定申告を行ったが「個人番号による地方税関係情報の取得に係る同意書」を提出していない場合は、収入証明書類の提出を求められることがあります。

収入証明書類を提出しない場合、保育料の利用者負担額が最高額になってしまう恐れがあります。

カードローン・キャッシングに申込む時

信販会社やクレジットカード会社、消費者金融といった貸金業者から個人がカードローンやキャッシングなどの借入をする場合、貸金業法の規定により、次の条件にあてはまる方は収入証明書の提出が必要です。

<収入証明書類の提出が必要なケース>

- ・50万円を超える借入を希望している場合

- ・他社もあわせて、借入額の合計が100万円を超える場合

- ・以前に収入証明書類を提出しているが、収入証明書類の発行日から3年以上経過している場合

一般的にクレジットカードは、必要事項を記入し、本人確認書類と引落用の銀行口座情報などを提出して申込ます。ただし、キャッシング枠が付帯されたクレジットカードは、あわせて収入証明書の提出も求められることがあります。

プロミスでの必要書類についてはこちらもご覧ください。 お申込条件と必要書類

住宅ローンやマイカーローンを申込む時

住宅ローンや、ディーラー提携ローンを除くマイカーローンを申込む際には、申込者の返済能力の確認のために、収入証明書類の提出が求められます。

住宅ローンなど特に高額になりやすいものは、収入証明書類や信用情報などをもとに、融資可能な金額が決まります。

収入証明書類の提出方法

収入証明書類の提出方法としては、主に以下の方法が挙げられます。

- ・提出先指定の専用アプリやWebページへのアップロード

- ・店舗への持ち込み

- ・FAX送信

- ・郵送

それぞれ金融機関や借入金額、ローンの種類によって利用できる提出方法が異なります。

提出時の注意点

収入証明書類を提出する際は、以下の点に注意してください。

副業やダブルワークをしている方はすべての収入証明書類を用意する

本業の他に副業がある、ダブルワークをしている方は、すべての収入についての収入証明書類を用意する必要があります。

例えば、本業がサラリーマンで副業をしている方の場合は、本業の勤務先から取得した源泉徴収票と、副業の所得が記載された確定申告書の控えの両方を用意します。

個人事業主の場合は必要書類を用意する

個人事業主には勤務先がないため、給与明細書や源泉徴収票を用意することができません。そこで、個人事業主は以下の書類などを収入証明書類として用意します。

- ・確定申告書の控え

- ・所得証明書

ただし、借入希望金額が50万円以下、もしくは他社借入と借入希望額との合計が100万円以下の場合は原則として収入証明書類は不要です。

記載要件をよく確認する

収入証明書類には多くの種類があり、それぞれ金融機関やローンの種類によって提出を求められる書類は異なります。申込の際には提出する書類が正しいか、また記載要件を満たしているかといった点を十分確認しましょう。

書類が間違っていたり、記載内容に不備があったりすると再提出を求められるため、審査完了までに手間も時間もかかります。

原本ではなくコピーを提出する

コピーの提出が認められている場合は、収入証明書類の原本ではなくコピーを提出しましょう。原本を提出してしまうと、他の用途で収入証明書類が必要になった場合に再度用意する必要があるため、原本はできる限り手元に置いておくことをおすすめします。

ただし、住宅ローンなど高額な借入の場合は、収入証明書類の原本の提出を求められることがあるので、あらかじめ金融機関に確認しておきましょう。

アプリで提出する場合は提出写真に気を付ける

専用アプリやWebページへのアップロードをする場合、スマートフォンのカメラで撮影した写真をアップロードする他、専用アプリ内で撮影からアップロードまで行うケースもあります。画像のブレや見切れ、反射などで記載内容を正しく読み取れないと再提出となりますので注意しましょう。

また、確定申告書のようにマイナンバー(個人番号)が記載されている場合は、提出する際にマイナンバー(個人番号)が見えないようにマスキングする必要があります。

勤務先へ電話で在籍の有無を確認される場合がある

収入証明書類を提出しても、申込者が申告した勤務先に実際に在籍しているかを確認することが目的で、勤務先に在籍確認の電話が入る場合があります。ただし、本人確認や申込の意思の確認など、最低限のやりとりをすれば問題ありません。

一般的に在籍確認の担当者は個人名を名乗り、同僚に用件や金融機関名を伝えてしまうことはないので、勤務先に借入が知られることはありません。

利用の見込みがなくても収入証明書類は保持する

源泉徴収票や確定申告時の控えなどの収入証明書類は、利用する予定がない場合でも保管しておくのがおすすめです。急に必要となった場合でも、再発行に時間や手数料がかかることがありません。

収入証明書類についてよくあるご質問

収入証明書類に関してよくあるご質問と、その答えをまとめました。

なぜ収入証明書類が必要なのですか

収入についての情報が記載された収入証明書類は、申込者の返済能力を知る指標の1つとなるためです。また、金融機関からの借入残高が収入の3分の1を超えてはならないことを定めた総量規制に抵触しないことを判断するのにも必要となります。

収入証明書類が必要でない場合にも、提出を要求される可能性はありますか

申込者の他社借入状況により提出を求められる可能性があります。その他、申告内容の整合性確認や、転職後の収入変動があった場合などにも、提出が必要となることがあります。

もしも収入証明書類を提出できなかった場合、どうなりますか

収入証明書類は申込者の返済能力を知るための重要な情報源です。もし提出されなかった場合は借入限度額に制限がかかったり、審査に通過しにくくなる可能性があります。

収入証明書類を失くしたら、どうすればいいですか

それぞれの発行元に依頼して、再発行の手続をすれば取得可能です。また、他の書類で代用できる場合もあります。

マイナンバーカードが手元にある場合は、コンビニエンスストアに設置されているマルチコピー機でも再発行が可能です。

収入証明書類の種類や有効期限をきちんと把握し、しっかり保管しておこう

ローンを組む時や借入をする時には、収入証明書類の提出を求められることがあります。収入証明書類となる源泉徴収票や確定申告書の控えが手元にないと、再発行をしてもらう手間や時間などがかかり、スムーズな手続ができなくなってしまうので注意しましょう。

収入証明書類となる源泉徴収票や確定申告書の控えは、3年程保管しておくと安心です。

カードローンのご利用を検討している場合は、融資までの時間がスピーディで、最短3分でお借入が可能なプロミスがおすすめです。ご返済シミュレーション(お借入返済)をWebサイトで確認できる他、初回ご契約なら、30日間無利息サービスがあります。土日の審査・即日融資にも対応していますので、お借入を急いでいる方や短期間のお借入をしたい方は、ぜひご検討ください。